财富自由之路第三季

write by donaldhan, 2020-03-16 15:17引言

实际CPI就是消费者物价指数,将M2增长率减去GDP增长率。 什么事好的企业:

- 连续5年的净资产收益率大于20%

- 连续5年净利润现金含量大于100%

走到人生的某一个阶段时,我决心要成为一个【富有之人】。这并不是因为爱钱的缘故,而是为了追求那种【独立自主】的感觉。我喜欢能够自由地说出自己的想法,而不是受到他人意志的左右。——查理.芒格

储蓄,积少成多在任何领域都是成立的。

尽早开始理财。

目录

- 免费到低是便宜还是贵

- 懒人躺着赚钱的方式(指数基金)

- 如果你爱Ta一定要让Ta学会理财

- 理财不是被割韭菜

- 对年轻人财务自由有多重要

- 手把手将你查看理财工具

- 我的草根同学的财富自由之路

- 总复习毕业晚会

- 总结

免费到低是便宜还是贵

因为免费的是低效率的甚至会误导你 做一个终身学习者,武装自己的大脑,不要让自己的思维,被碎片化的信息击碎

这个社会,贫富差距其实越来越大,付费和免费的差距其实也越来越大

举个例子:就像你在实现财务自由的上,走路去,还是坐在一辆是高速马达的列车上,哪个更快更高效的达到呢?

走路你可能一辈子都到达不了终点,而且把脚累的的血肉模糊

高速列车就是你坐着很快的高兴地达到终点,因为轨迹(理财技能)已经有了,只要按照正确的轨迹你就知道终点在哪里

并且在知识付费的大背景下,免费的东西质量只会越来越差。

为优质内容付费,为“知识”这个资产付费,为投资自己付费,花钱买了别人用时间换来的东西,不就等于你花钱买到了时间么

不就等于你的时间延长了么?不就等于你延长了自己人生的长度么?

肚子饿了买饭吃……那大脑饿了呢?

所以说啊,专业的事情还是要交给专业的人来做,站在巨人的肩膀上,才能更快的成就你

现在不开始投资自己学习关于钱的技能,那么明年、后年、5年、10年……你仍然会去感叹“我的钱都去哪了”?

缺的是管理钱的技能,是让钱生钱的技能❗ 是把钱转化成生钱资产的技能❗❗

懒人躺着赚钱的方式(指数基金)

我们走错的路,就不要让孩子再走一遍

你们现在学好了理财投资,未来孩子们会少走很多弯路

今晚讲指数基金定投,用好了指数基金,有孩子的每年给孩子定投,等孩子长大,就是个小富翁了

定投指的是【定期变额定投】

建议每月定投。每月定投日可以设定为发薪日。这样发了工资直接拿出一部分(比如10%-20%)定投,这有点强制储蓄的味道,这样做的好处是可以直接解决掉很多人的月光问题

市盈率小于15时,每个月定投金额为1000元

市盈率小于12时,每个月定投金额为2000元

市盈率小于10时,每个月定投金额为4000元

根据市盈率的大小来改变投资策略

市盈率越小,定投金额越大

那什么是【市盈率】呢?

简单来说就是市场投资者为了获得1元的盈利,愿意付出的价格。

一般来说,用15元的价格获得1元的盈利是相对合理的。这样15年就可以回本,年化收益率6.7%左右

1÷15x100%=6.7%

大家不要深究市盈率是啥,它就是一个投资回报指标

市场狂热的时候,市盈率会高达30以上,也就是说市场投资者为了获得1元的盈利愿意花30元

1÷30*100%=3%,年化收益率只有3%左右 这时候我们就减少定投金额

市场悲观的时候,市盈率会低到10以下,也就是说市场投资者为了获得1元的盈利只愿意花不到10元的价格。

这个时候的年化收益率

1÷10*100%=10%,年化收益率就10%。

这时候买入的话,收益率就超过10%了

我们要做的就是在这个时候大量买入。

比如,市盈率小于10的时候,买入4000块,或者更多

市盈率大于15的时候,只买入1000块,或者更少 为的就是在收益率高的时候,多赚一点

这就叫变额定投

那我们定投什么比较好呢?

基金

【基金】可以理解为一个篮子,面可以装股票、债券等理财工具

主要装的是股票,就是【股票基金】 主要装的是债券就是【债券基金】

我们定投,主要选择股票基金 股票基金又分为主动型基金和被动型基金 主动型基金,这种基金由【基金经理】决定买哪些股票。 被动型基金就是指数基金,只根据指数配置股票,不人为选择股票。 指数基金是我们要选择的

一只指数基金里面包含了50-100只股票不等,

可以简单理解为买了一只指数基金,就等于买了50家公司的股票,这支指数基金的波动就是这50家公司的整体波动

被动指数基金最主要的特点有: 1、完全复制指数。完全复制指数意味着不用费任何 力气就可以胜过 70%的投资者。 2、长生不老。公司会消失,但是指数不会,它通过定期调整成分股, 通过引入新公司,剔除老公司的方式实现了真正意义上的长生不老。

就像新陈代谢一样 不断剔除不好的公司,引入好的公司

因为指数的背后是上市公司,指数会定期调仓,把赚钱能力强的 公司选入指数,淘汰赚钱能力弱的公司。

所以随着国家经济发展,指数基金必然是长期上涨的。 我们买入这样的一支指数基金,就可以分享国家经济上涨带来的收益

恒生指数始于1964 年,最初指数 是100点,

我们看到恒生指数整体上一直上涨的,最高 3 万多点

如果你在1964年买入1000块的恒生指数,现在有多少钱呢 你现在会300多万 因为指数涨了3000倍

再看标普指数

标普指数 1957 年开始编制,最初指数为 10点, 现在标普 500 指数 是3000 点。 也涨了300多倍

如果在 1957 年买入 1 万元的标普 500 指数基金傻持到今天的话, 【无脑定投指数基金】就是懒人躺赚的最佳理财方式,这种方法非常简单,适合所有人。

有孩子的父母,我建议可以给孩子准备个指数基金账户 把孩子的零用钱和压岁钱之类的,定投指数基金 这样等孩子长大成年,他就能有一笔不菲的收入,很可能是个小富翁或者小富婆了

妥妥的赢在起跑线 其实,还有比指数基金更好的工具,

比如定投生钱资产型的【股票】、【REITs】 股票和reits 同样适合定投 定投【股票】、【REITs】,获得年化收益率在15%以上 通过定投好股票、好REITs可以获得比指数基金高5%左右的年化收益率

每年看似5%的差异不大,但是30年后就是巨大的差别⭐ 带百分比的就是收益率 人只能赚到自己认知范围以内的钱 理财技能将直接决定你的收益率 学好了理财技能,有的是方法挣钱。 这就是赚自己看得懂的钱 所以大家一定要相信科学,相信专业

财富间的巨大鸿沟源于理财技能水平的不同。 富人思维会先选择相信,然后成功

以前想为孩子留下一笔钱、一套房等,这并没有错,但我们给孩子留下的最重要财富却不是金钱。

因为如果给孩子留下了金钱,但孩子无法对抗通货膨胀的贬值、缺少科学的理财知识,金山也会吃空,最终落得个流离失所的下场,正如我们前面讲到的富豪之子一样。

【聪明的父母】会选择在孩子很小的时候就开始正确的财商教育,让孩子从小就养成正确的金钱观,从很小的时候就享受理财技能带来的复利

而【这都取决于父母的理财能力】, 理财思维要从娃娃开始教育

我们大部分人都活了半辈子了,为什么仍然没活明白 我们走错的路,吃过的苦,就不要让孩子再走一遍了。

我们最应该留给孩子的财富是可贵的品格和可靠的理财能力,身教重于言教,用我们的理财能力让孩子的财商有一个好基础。

场内基金VS场外基金的区别 基金根据交易平台不同分为【场内】和【场外】

所谓的场,就是【证券交易市场】,也是我们平时所说的股票交易市场 把通过这个渠道之外进行的交易统称为场外交易。

我们买基金一共有4种渠道 1、证券公司,场内渠道 2、银行 3、基金公司 4、第三方代销平台。

只有1是场内渠道,2、3、4是场外渠道。

也就是我们自己在证券平台操作的,才是场内基金 场内和场外之间有什么区别呢? 场外的优势:不用开股票账户,可以设定日期自动投。但是无法设置【定期变额】定投。所以,这个算不上优势

场外的时间也不是很灵活,今天赎回,可能后天钱才能到账 场内:交易时显示【买入】【卖出】。只能在交易时间交易。 场外:交易时显示【申购】【赎回】,其实就是在想基金机构提交申请。 场内的优势:佣金手续费低,便宜,收益率高,这是最大的好处。

我们投资就是为了赚钱,可以通过场内省下一笔手续费是很划算的,而且场内我们还可以通过投资技能筛选出更好的基金去定投,也就是把控更高的收益率

如果你爱Ta一定要让Ta学会理财

普通人不理财的原因:

- 我没钱,没钱就不要理财

- 自己或身边人亏钱了,于是总结出这些所谓的理财都是不靠谱的

- 你被骗了吧

普通人都坚信自己是对的,自己看到的才是事实 等你真正赚到钱他才会相信你

成功者都是先相信再看到

你想让那些打心里讨厌理财、对理财有偏见的人,去接受理财,确实是个脏活、累活 成功的人都是先相信后看到,然后去做,才会成功

人们学习游泳,有教练 开车上路,有驾校 职场技能,有蓝翔技校

为什么到了股票上,到了投资这种复杂系统上,这种事关大量钱财的问题上,却如此轻率呢?

不学习就乱投资是普通投资者亏损的主要原因

即便是七亏二平一赚,也代表有1200万人是在股票里赚了钱的。数量比葡萄牙、希腊整个国家的人口还多。

你要思考的应该是:如何成为这1200万中的一员 正是因为大部分人不理财,参与理财的人才能获得丰厚的回报!

理财永远是小众的事情 就像我们群一样,最后坚持到最后的可能就是20%的人

理财不是被割韭菜

在通货膨胀面前,理财是人生的必修课!

时间会帮你么干掉一部分人,那些人就是不愿意学习的人。 大家已经站在财务自由的大门口了

掌握了科学的方法,财务自由只是时间问题 这一两年“割韭菜”这个词突然火起来了,主要是因为很多人被割了韭菜。

比如P2P爆雷,很多P民被割了韭菜; 虚拟货币滥发,很多炒币的人被割了韭菜; 楼市限购,很多炒房的人被割了韭菜

盲目投资理财可能会被割韭菜,如果不理财是不是就不会被割韭菜了呢? 答案是否定的,如果不理财,只会亏的更加悲惨

因为通货膨胀是世界上最强大的韭菜联合收割机,它收割所有持有现金的人。

上图中的这位阿姨,44年前(1973年),她存入银行1200元,

那时候很有钱了

历经44年,得到1484.04元利息,如今取出2684.04元。

1973的1200元可以建2幢别墅,

到了今天就只能买一张床了。

如果她在1973年选对了一个年化收益率20%左右的好的理财工具,这1200元经过44年的复利可以带来多少收益呢?

上图中的这位阿姨,44年前(1973年),她存入银行1200元,

那时候很有钱了

历经44年,得到1484.04元利息,如今取出2684.04元。

1973的1200元可以建2幢别墅,

到了今天就只能买一张床了。

如果她在1973年选对了一个年化收益率20%左右的好的理财工具,这1200元经过44年的复利可以带来多少收益呢?

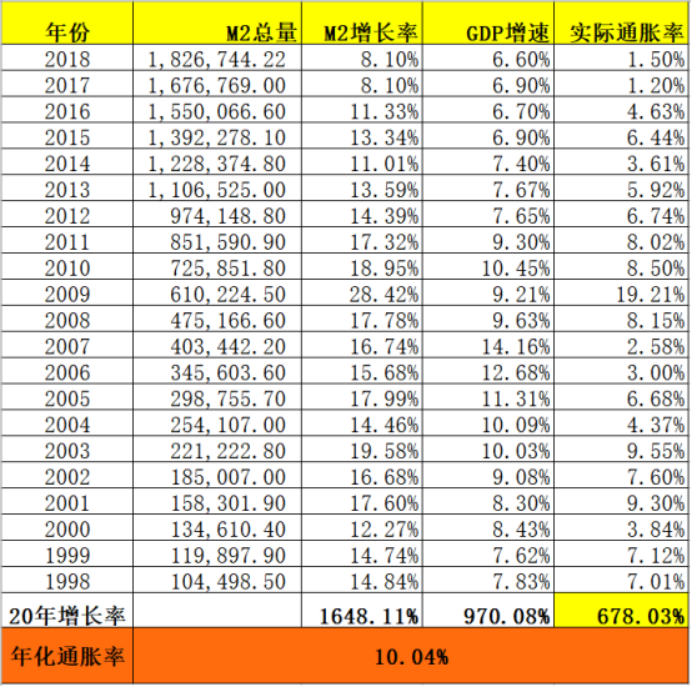

我们来看一下最近20年的通货膨胀率

【通货膨胀】=通货+膨胀 意思就是钱多了 钱多了,当然就不值钱了

正常的市场经济下,钱的流通数是有标准的 但是为了某些原因,增发货币

我们来看一下著名的费雪方程: MV=PT

M 一一货币的数量 ;

V 一一货币流通速度 ;

P 一一物价水平 ;

T 一一各类商品的交易总量。

在社会中V和T一般是比较稳定的,所以货币量M决定物价P。 货币越来越多,物价就会持续上涨。

比如你有1万元现金,随着物价的上涨,你能买的东西越来越少,这样钱就越来越不值钱了 这就是通货膨胀~

大家日常生活能感受到通货膨胀带来的物价上涨吗? 越来越累,赚的工资却涨不过物价。

那我们手中的钱每年实际贬值到底是多少呢? 有些数字我们看到的是不准确的,所以对于真实的通货膨胀要用到下面这个公式

M2增长率反映了一个国家每年钱的增长速度 GDP增长率反映了一个国家每年创造的商品和服务的增长速度。

实际CPI就是消费者物价指数 将M2增长率减去GDP增长率,

这就是实际的CPI,也就是实际通货膨胀率 它能比较准确反映出你手中的钱每年实际的贬值情况

20年M2增长率=(1826744.22-104498.5)÷104498.5×100%=【1648.11%】 20年GDP增长率计算方法相同,结果为【970.08%】

【实际年化CPI】=M2增长率-GDP增长率 =1648.11%-970.08%=【678.03%】

可以计算出中国过去20年的实际年化通胀率为10.04%。 这也就是说过去20年通货膨胀让每个持有现金的人实际年化亏损10%

想想这么多年,你们辛辛苦苦挣的钱,以每年10%的速度贬值。 发了1万块工资,当年就被合法收割1000块。购买力只剩9000.你还一点脾气没有,

因为是合法的 所以,不理财就没事了吗?

不理财亏的更惨 不理财亏的更惨 不理财亏的更惨

只要你的理财收益率低于10%,你就是在亏钱 你的钱就在贬值 是的,假如你现在有10万元买余额宝,从购买力的角度来看,20年后实际亏损7.7万,还剩2.3万。

如果你现在有10万元,退休时(按35年计算)会贬值多少呢? 35年后 10万块钱,只剩7千块了。

实际亏损比例高达92.1%

才能跑赢通货膨胀 现在回头想想报纸里的那位女士,可以确定这些计算并不是假设,而是现实。

由于通货膨胀的存在,不理财注定是逃脱不了被通货膨胀割韭菜的命运的。 在中国,如果你的年化收益率低于10%,你对的起辛苦赚钱的自己和家人吗?

通俗的讲,你的赚钱的速度低于钱贬值的速度,跑不赢它,本质就是在亏钱 我们理财两个目的,首先就是跑赢通胀,其次是再挣点钱。挣得越多越好

那我们如何不被通货膨胀割韭菜呢? 不想做韭菜,那么看看韭菜都做错了什么事,我们不做就是了

【投资】以赚现金流为主,赚差价为辅;【投机】以赚差价为主 【投资】是赚确定性很高的现金流,在现金收益率高的时候买入,

比如投资者会买进高股息率的好股票、高现金分红率的REITs。 即使价格不涨甚至下跌,每年也有7%—15%的现金分红收益。

【投机】是通过预测价格变动来赚价差。这有很大的不确定性。 因为价格的涨跌是无法预测的,投机其实就是赌博。

⭐韭菜的第二大特点:追求短期收益,高频交易,而不是价值投资 频繁的交易,基本上判了你被割韭菜的命运;

世界上没有哪一位投资大师是靠预测价格涨跌变富有的。

大家看一下这些投资之神

都是价值投资者

全世界有记录做投资赚钱最多的都是做价值投资的,都是用同学们所学习的方法赚钱的,

无论是巴菲特,格雷厄姆,查理芒格,戴维斯,彼得林奇, 这些最成功的投资者,他们都是做价值投资的

一个是要在合理的价格买入 要学会计算好价格 如果随便买,那样是赚不了钱的

一个是要长期持有 反观国内大部分投资亏钱的 频繁的看k线预测涨跌 这和赌博有什么区别?

⭐韭菜的第三大特点:不愿学习或不深入学习,盲目乱投资

这个就不言自明,不学习就入市,就是在给别人送钱

富人都有坚持学习的习惯

不论是马云还是俞敏洪 不怕别人比你优秀 可怕的是比你优秀的人还比你努力

不学习乱投资,肯定会亏的惨不忍睹 大家赚钱都不容易,希望都能认真对待自己赚的每一分钱 你不会理财,你就只能被通货膨胀把你稀释的越来越穷,越来越买不起东西。

有理财技能的同学则可以通过生钱资产,通过复利的力量,加上时间的魔力,跑赢通货膨胀,使自己辛苦积累的财富指数级增长。

30岁之前靠体力和脑力赚钱 30岁之后要用钱生钱了 如何才能掌握收益率高的理财工具?

【方法一】:很多人刚刚知道有一个高收益的工具,恨不得马上就买一个,然后就自我憧憬能赚多少。

我称之为焦虑的“【烧钱尝试法】”。 简称,有钱烧的 中国人均试错成本是16万

一定要学懂了再投资 自己摸索的去试错,只会亏的惨不忍睹

【方法二】:有同学说,我想自己看书学习 如果看书能够实现财务自由,那么很多人早就财务自由了,

【方法三】:最快的学习方法是【巨人同行法】,跟着已经长期成功的投资者学习, 巴菲特的老师是投资之神格雷厄姆,

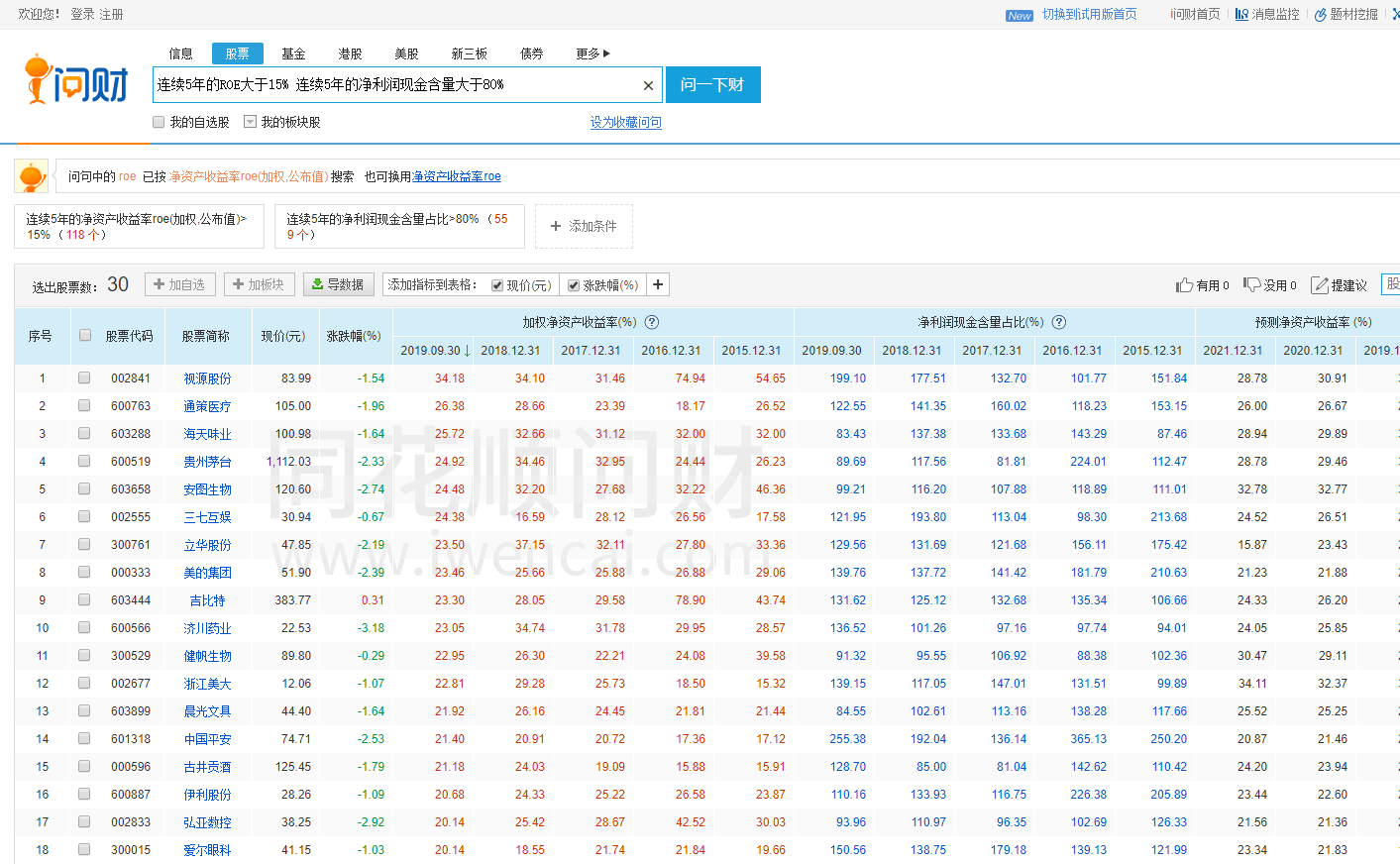

总结一句话:站在巨人的肩膀上,在少有人走的投资学习之路上最快成长。 我们来学习一下封老师是如何海选股票的 感受一下巨人同行的力量

如何从3000多支股票中选出备选股票 这是在外边花多少钱都学不到的

海选股票,开始 首先打开爱问财,选股网站

大家收藏这个网站,未来理财投资需要经常用到 很强大的网站 好公司的第一特点是什么?

当然是要赚钱能力强 不赚钱我们投资他干啥

封老师说,一般要选ROE大于20%的公司。 当然为了扩大选择范围,我们刚开始海选的时候可以把标准降低一些,我们把ROE设定为大于15%。

第一个条件就明确了,在搜索框输入

连续5年的ROE大于15%

3000多个公司瞬间变为118个公司

好公司一定是即赚到了利润又赚到了钱的公司。也就是净利润现金含量比较高。 封老师一般会选净利润现金含量大于100%的公司。 但是为了扩大选择范围,我们把净利润现金含量设定为大于 80%。 同样这个 80%也要满足连续5年大于80%。 下一个条件就确定了

连续5年的净利润现金含量大于80% 条件不要删除啊,都要留在搜索框 现在3000多家公司只剩下30家公司了

那么请问大家,我们接下来要做什么了? 一只股票买一手吗? 接下来就是分析财报了 因为海选的前提是假设所有公司的财报都是真实的

现在3月底 4月初,2020年第一季度的财报,马上就要公布了 而且最近股市大跌 机会就在眼前 投资一只股票的顺序

股票的海选~

精选出好公司~

财务报表分析~

企业分析~

计算好价格~

制定买进标准~

制定持有标准~

制定卖出标准

学完财报和企业分析之后 还有计算出买入的好价格 如果买的价格过高,那你也不会赚钱

在好的价格买入好的公司 就开始你的躺赚之路吧 大家记住这个标准。这才是你们选一只好股票的标准流程

财报是有可能造假的 企业分析是用来给企业估值

总结

实际CPI就是消费者物价指数,将M2增长率减去GDP增长率。 什么事好的企业:

- 连续5年的净资产收益率大于20%

- 连续5年净利润现金含量大于100%

对年轻人财务自由有多重要

我相信大家并不是拜金的人,与钱相比更看重的是自由。 自由不是随心所欲,更不是为所欲为,而是可以拒绝不喜欢的人和不喜欢的事。

不想在工作、交友、择偶这些人生重要的事情上考虑的第一因素是【钱】,可不想让钱影响我在这些方面的决策。 怎么才能在做重要决策时不考虑钱呢?

最重要的是你【不缺钱】️ 当然不缺钱并不是你有一大笔花不完的钱,而是指你拥有能够满足你日常生活的【现金流入】

这个现金流入就是【你的非工资收入】 非工资收入对于一个人的幸福意义重大。因为相比于工资收入,非工资收入【更稳定】【更持久】【更安全】

根据人生收支示意图,大部分人的工资类收入会在40-45岁左右达到人生顶峰,之后会开始下降,退休之后会进一步下降。

因为随着年龄的增大,45岁之后,大部分人的竞争力是会减弱,收入自然也会下降。

而人在退休之后的支出却会增加,这其中大部分是医疗费。

【收入的减少】和【支出的增加】(B点)会消耗掉绝大部分存款,甚至还会出现负债。 靠工资收入的家庭在退休之后很可能会面临【财务困境】或【财务危机】。这个时候能做的就只有“拼孩”了。

30岁之前靠体力和智力赚钱 30岁之后就要用钱赚钱了

我在香港、日本见到很多70多岁的老人还在辛苦工作,还是很感慨的。他们是退而不能休 中国现在已经开始延长退休年龄了,未来靠工资收入的大部分人很可能70多岁也必须要工作

因为由于通胀,你的退休金根本没法维持你的生活。你能想象你70多岁了还必须要去谋生的情形吗? 依靠非工资收入的人就不一样了,

依靠非工资收入的人即使没了以后,【非工资收入】依然会继续。因为他们的收入来自生钱资产,而生钱资产并不会消失。 就像巴菲特一样,越老越有钱

你的孩子会成为富二代,你会有一个美满的晚年生活 你的生钱资产可以给你的孩子

在一个法制健全的国家,几乎没有什么风险能让一个人的非工资收入中断。 比如现在的疫情,延期上班,很多人的工资收入都没有着落了

可见【非工资收入】才是【最安全的收入】,【财务自由】才是最高等级的财务安全。 大家一定要记住这句话

我们在年轻的时候就要学习增加自己的非工资收入,这样随着年龄的增长我们会越来越轻松,越来越幸福。 对于普通人来说,【非工资收入】主要就是【理财收入】。

要获得稳定持续的理财收入,其实并不算难,只要把理财技能学好就可以了。 增加【工资收入】需要提高【工资技能】;

增加【非工资收入】,需要提高【理财技能】,这个道理再简单不过了。 增加【非工资收入】,需要提高【理财技能】,这个道理再简单不过了。

走到人生的某一个阶段时,我决心要成为一个【富有之人】。这并不是因为爱钱的缘故,而是为了追求那种【独立自主】的感觉。我喜欢能够自由地说出自己的想法,而不是受到他人意志的左右。——查理.芒格

️要想拥有比现在多的钱,必先增值自己。 ️要想永恒有钱,必要永恒增值自己。 ️增值自己,让现在的自己配得上想要拥有的财富。

人无远虑必有近忧,我们要在年轻的时候,趁早开始积累我们的生钱资产,让生钱资产给我们带来更多非工资收入,而不是指望轻易能被通胀收割的养老金,只有不断增加生钱资产才能有个幸福快乐的晚年。

手把手将你查看理财工具

机会永远只留给准备好的人 我无法教大家一辈子,你们是这十几天里的佼佼者,坚持是最宝贵的精神,这是用钱买不到的。

结合正确的理财技能,你们就是人生的赢家,比半途而废的人要强很多倍。 爱学习的人永远是少数

所以富人永远是少数 二八定律还在延续

还记得第一天晚上,你们设置的财务目标吗 班级里面有想创业的同学,微淼商学院提供了福利

进阶课的同学,以后想要创业,可以来申请。最高可以获得微淼100万的投资 首先,提个问题,昨天晚课我们学习到,过去 20 年以来,我们的钱一年实际贬值多少? 10% 只要你的收益低于10%,你的钱就在贬值

我们如何应对如此高的贬值?

投资年化收益率大于10%的工具(好股票、好REITs、好的指数基金),跑赢通货膨胀带来的亏损贬值

不要让自己辛苦赚的钱被通货膨胀吃掉 不要让自己辛苦赚的钱被通货膨胀吃掉 不要让自己辛苦赚的钱被通货膨胀吃掉

存银行、买国债、余额宝这样的方法,其实同样是在被通货膨胀吃掉钱。 前面的晚课中,我们就学过巧用国债逆回购和货币基金组合捡钱的小秘密。

平时把钱买货币基金,每年可以获得4%左右的无风险收益。当国债逆回购收益高时,比如大于10%时,卖掉货币基金直接买入国债逆回购。 这样就可以获得几天的高收益。等国债逆回购的钱回来后,当天买进货币基金。 因为买卖货币基金没有手续费。这样组合操作就能获得较高的收益。在保证资金方便使用的情况下获得6%+的无风险年化收益率。

我们在假期前两天买一天期的【国债逆回购】,这样实际计息天数并不只是1天,而是算上整个假期的天数。 然后假期前一天可以再买入上交所货币基金(建信添益),又可以享受整个假期货币基金的收益。

建信添益代码 (511660)就是一支货币基金 这样一笔资金,【同时】可以获得【逆回购】和【货币基金】收益。如果假期的时候逆回购的收益正好比较高,那简直就是白白捡钱。

已经开户的同学,可以在涨乐财富通操作一下 但是要注意的是,这个仅限于零花钱 平时买买菜的钱,让它赚个块八毛的还可以

如果想拿这个来投资,实现财务自由是不可能的 因为收益率还是跑不赢通货膨胀

事实上你的钱放在里边还是在贬值

想要自己的钱不贬值,收益至少要在10%以上 进阶课第二周就会教投资指数基金,收益率在10%以上,可以跑赢通货膨胀的 我们看第二个重点:股票和REITS的分红如何查看。

要想自己的收益超过10%,股票 reits 和指数基金都是可以跑赢通货膨胀的

首先看股票的分红如何查看

股息就是分红

不懂不要乱投,基金也会亏损

掌握了理财技能,就能选出好公司

股息就是分红

不懂不要乱投,基金也会亏损

掌握了理财技能,就能选出好公司

只需一次,就能改变自己的命运 我学习这个课的时候,我的老师给我做过一个比喻 你前边100米遍地是钱,

就看你愿不愿意跑过去,

把钱捡起来 不愿意迈出这一步的人,就永远的错过了 又回到以前只靠工资的生活 一辈子可能碌碌无为 一家人紧巴巴的过一生

就像我们群,有超过一半的人半途而废 开营第一天我就说过,二八定律自己选择

我是无能为力帮助这些人了 我们缺的不是钱,我们缺的是管理钱的技能 这是一种获得【无风险高收益】的有效途径,特别适合刚学理财的同学。

点击“新股申购”就可以申购新股了。能不能申购到凭运气和额度, 一般只要申购到就会赚钱,收益率高达100%-300%。

如果你运气好,申购到新股,新股第一天收益就可以达到44%. 理财工具合理运用,到处是机会,财富也会越来越多。

机会永远留给准备好的人

好了,最后一条富人思维: 对,我们最宝贵的是【时间】。

财务自由最重要的是时间自由

每个人的时间都有24小时,但是你是怎么度过的之前的24小时,你自己心里有数 因此,我们才反反复复强调要站在巨人的肩膀上,前人走过的弯路,我们就不要再走了。

富人思维会用钱买时间 穷人只会出卖自己的时间

独自学习、独自试错的人,他们需要付出三项成本:时间成本、机会成本、金钱成本。 中国人均试错成本是16万

连巴菲特都需要老师 你却要自学

你的勇气真的让我佩服 站在巨人肩膀上学习才是脱贫致富的最佳途径

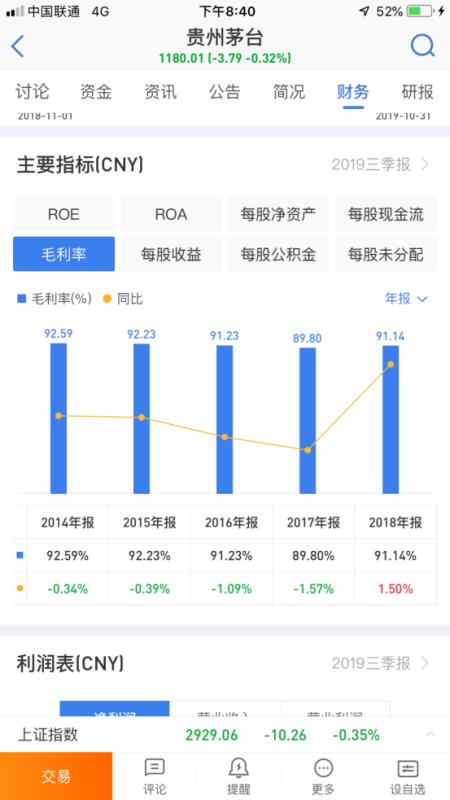

看第一个指标:股票投资最重要的指标ROE,

就是净资产收益率,代表一家公司的盈利能力,也就是赚钱的能力。ROE连续5年大于15%的公司的盈利能力比较有竞争力!

上图可以看出,贵州茅台的盈利能力非常强。

就是净资产收益率,代表一家公司的盈利能力,也就是赚钱的能力。ROE连续5年大于15%的公司的盈利能力比较有竞争力!

上图可以看出,贵州茅台的盈利能力非常强。

接下来看第二个指标:毛利率。

上图可以看出贵州茅台的毛利率非常高,竞争力很强。

下一个指标是净利润

净利润代表公司是否赚到了钱。净利润为正,并且逐年稳定增长的公司,比较优秀。

净利润代表公司是否赚到了钱。净利润为正,并且逐年稳定增长的公司,比较优秀。

以上几个指标是精选股票的一些方法 一家公司是否有盈利能力、产品是否有竞争力、是否安全、是否有成长性,就都可以一目了然了。 这几个指标可以简单地帮助我们初步诊断股票,

老师用四句话来结束最后一次晚课。

- 当你是一个基层员工时,你一定要加倍努力创造更大的工作价值,你才能获得高收入

- 中低层员工要想升职到高层,掌握财报分析和企业知识会有很大的帮助。

- 无论想做好工作还是做好理财,相关知识都是必须的。知识就是金钱,知识改变命运!

- 投资自己的大脑永远是回报率最高的投资!

我的草根同学的财富自由之路

很喜欢这篇文章,因为大头很普通,他既不是富二代,也不是官二代,甚至他一点都不帅。

成就他的不平凡是大头的心里一直有个目标,毕业后10年内赚够100万。 为了实现这个目标大头不断学习理财知识,而且还养成了定投的好习惯。

大头通过定投A股让自己的生活费结余大幅增值,又通过买进REITs赚了10倍让自己的资金实现了跃升。

工作后又把工资持续的投资A股,提前实现了人生目标,赚了数百万。

大头的理财知识不但让他实现了财务自由,还在房价暴涨前买了房子,娶了一个好老婆。

大头就是我们身边的甲乙丙,他是一个普通的大学生。走在路上都不会被人多看一眼。但是靠着一个明确的财务目标,不断学习,不断实践。大头在30出头就活成了自己想要的样子。

可能有人会说大头运气好,因为他毕业后正好遇到了中国股市最不好的几年,用最便宜的价格把所有钱投到了股市里。并且很幸运地遇到了一轮大牛市,又很幸运地在牛市里兑现了大部分利润。

大头的经历里,毫无疑问是有运气成分的。可运气也好,方法也好,最终都需要一个人真的为了某件事做好了充分的准备和计划以后,好的运气才会从天而降

越努力的人才会越幸运

比如现在A股,也存在一次让草根逆袭的大机会。但是等机会出现的时候有几个人能改变自己的命运呢?

我不相信一个缺乏理财技能,没有准备的人,只靠运气就能抓住未来的大机会发家致富

大家要记住:钱不会从天上掉下来,也不会从地缝里蹦出来! 你准备的越充分,当机遇来临时才能把握的住!

想要财富自由就要不断补充自己,投资自己,料够了,财富也随之而来了! 你现在可以没钱,但是你不能让你的穷人思想主导你的行为。

总复习毕业晚会

临别赠言: “如果你不努力去创造你想要的,那么只好花加倍的代价去应付你被给予的。”那些曾经困扰过你的问题和焦虑,如果你不正面冲撞它、击破它、它们就会在你30岁、35岁、40岁、45岁的时候卷土重来~

毕业不散场,不做后悔的事 聚散有时,12天一闪而过,不曾谋面,但彼此相伴至今

相遇即是缘分 成年人的世界很少有人有大把的时间去学习,大家能挤出时间来坚持学习,这是最难能可贵的。

你们努力学习改变自己财务困境的精神让我非常感动

毕业晚会我给大家一些理财上的忠告吧 这些忠告是我一辈子受用的真理

如果你希望成为一个有资产的人,终有一天不是只靠工资来生活,那请你牢牢记住我接下来说的话

首先,就是储蓄,积少成多在任何领域都是成立的。 无论你的收入是多少,我建议你每次拿到工资都需要至少存20%。

哪怕你每个月收入只有1000元,你也应该先拿出200-300元去养你的鹅。 少掉这20%或30%对你的生活不会有太大的影响。存下来的钱可以先放入货币基金。

然后我们需要用适当的时间跟精力去学习一些理财知识,选择一些相对安全的投资方式把自己的钱投出去。

放在银行也是放,为什么不学好理财技能,放到收益率更高的地方

然后就是好好工作,继续提升自己,多赚一点,然后多存点,多投资一点,如此形成良性循环,

复利的威力再怎么强调都不为过,早开始一年就会有非常大的不一样

存钱,积少成多,越存越多,越投越多,你就会越来越富!

第二点,就是尽早开始理财。

你要记住现在早起步的每一天,有可能会让你在未来少奋斗很多年。 年轻的同学请马上开始理财,

而有了孩子的父母呢,请马上给孩子设立一个成长账户 相信我,你做这些肯定不会后悔的! 越早开始越好!早一年好一年!早一分钟就好一分钟!

第三点,就是一定一定要注意风险。

我以前说过,不投资有通货膨胀的风险。不懂就乱投资呢,有本金大幅亏损的风险。 大家赚钱都不容易,千万不要把自己的钱轻易的打了水漂

先学习再投资,不懂坚决不碰。 那些长期无法拿回本金的投资,对于这样的投资一定要小心

一定要小心 牢记投资第一原则:不懂不要投,懂了放心投

尽早开始,别再为自己年轻,别再为自己没有钱找借口。 然后就是注意风险,找到适合自己的投资方式,

让投资变成一件快乐的事情, 为了父母、为了孩子,也为了自己

这是老师给大家最后的忠告。

总结

实际CPI就是消费者物价指数,将M2增长率减去GDP增长率。 什么事好的企业:

- 连续5年的净资产收益率大于20%

- 连续5年净利润现金含量大于100%

走到人生的某一个阶段时,我决心要成为一个【富有之人】。这并不是因为爱钱的缘故,而是为了追求那种【独立自主】的感觉。我喜欢能够自由地说出自己的想法,而不是受到他人意志的左右。——查理.芒格

储蓄,积少成多在任何领域都是成立的。

尽早开始理财。