去中心借贷Compound

write by Ravitn, 2022-10-17 23:37引言

当前中心交易所借贷,面临黑客攻击,携款跑路,导致你的账号资金都是虚拟的,无法在链上使用,同时个人进行借贷需要管理各种条款和投机的风险;去中心化的借贷平台Compound 简化了借贷流程,同时避免了用户管理各种条款、投机的风险,主要有一个优势:

- 不需要填写任何订单及线下操作就可以完成借贷;

- 用户可以使用他的现有投资组合,借出ETH进行项目的ICO;

- 交易者,可以借出代币,并在交易所抛售,进而获利(做空);

在Compound上,用户利用空闲资产,赚钱收益,同时为借贷需求方,提供支持。

Compound III 最核心的改动在于放弃了其首创的「全池风险模型」(pooled-risk model),改为根据基础资产的不同将各个资产池隔离开来。这里的「基础资产」是一个相对于「抵押资产」的概念,与旧版本(Compound v2)不同,Compound III 在新的协议中对这两个概念做了很清楚的划分。

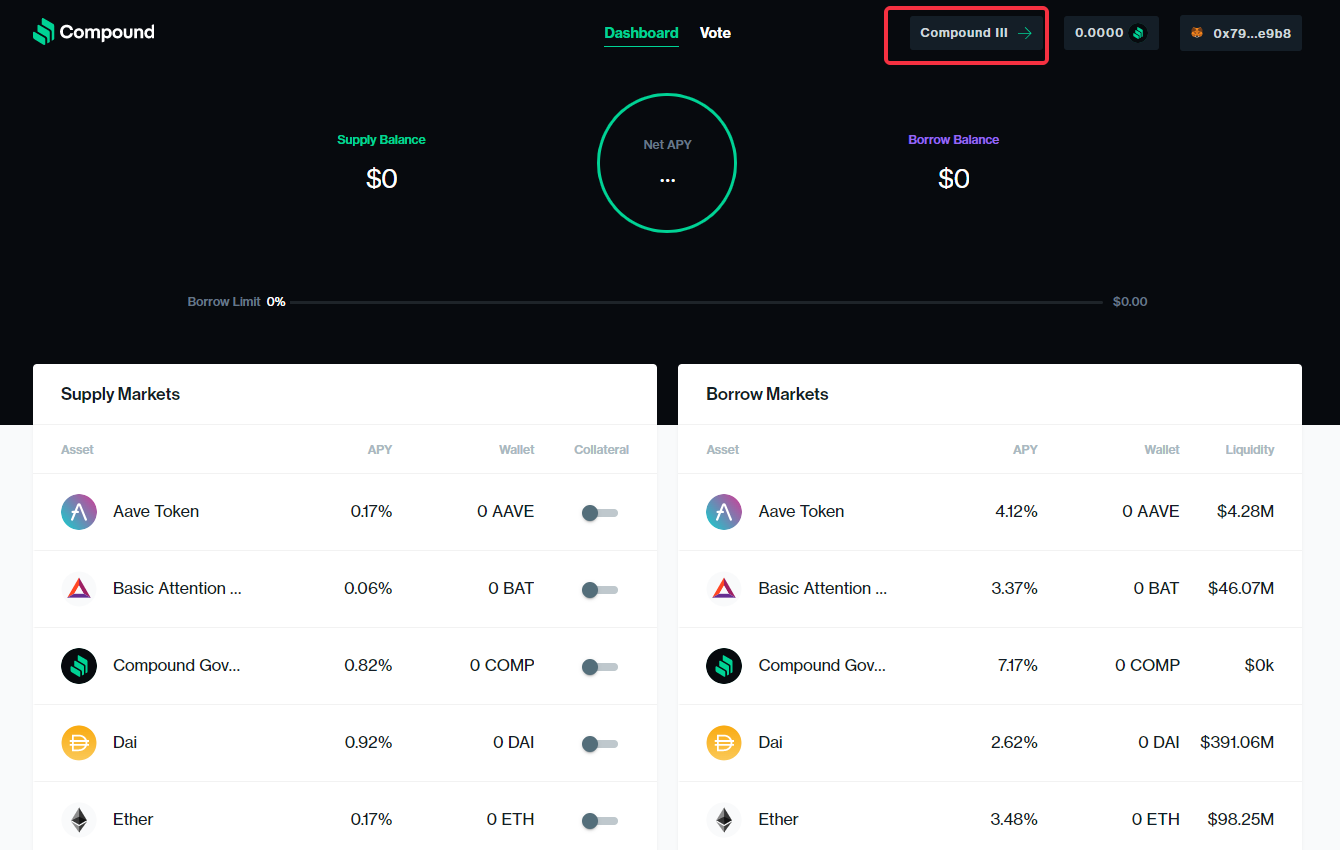

具体来说,在 Compound v2 之中,由于协议允许用户自由存入(抵押)或借出所有已支持的资产,因此这些资产既可被视为「基础资产」,也可以被视为「抵押资产」。如下图所示,以太坊主网上的 Compound v2 现已支持 ETH、COMP、USDC、USDT 、DAI 等 17 种资产,用户可以在这 17 种资产内自由选择存入(抵押)某种代币,再自由借出另一种代币,具体借出哪种代币不受限制,甚至还可以将借出的代币再抵押一遍去借出其他代币……总而言之,这些不同的资产池在借贷规则内是打通的。

整体来看,Compound III 几乎是对整个协议的运转机制做了一次再设计。Leshner 称新版本更强调安全性、资本效率和用户体验。前两点其实非常清晰,Compound III 的资产池隔离模型有效阻隔了系统性风险的蔓延,同时独立设置各池参数的新机制也赋予了协议更灵活、更高效的资产利用可能性,至于用户体验这一点,操作层面 Compound III 其实并没有太大改变,熟悉 DeFi 借贷的用户基本看一眼就能上手。

目录

借贷协议

提供者提供资金,将会放入资产总池,同时会获得相应的ERC20 cToken;cToken可以作为收益的分配和提供者的体现依据;

借贷者抵押需要的资产进行借贷;高流动性,高价值的借贷抵押利率高,反之,贷抵押利率;

借贷方,可以借出不超过其资产的贷款,此举为了降低协议面临的风险;

borrowing capacity(借贷容量):

collateral factors:(抵押因子) liquidation discount:(清算折扣)

当前用户借出了超其资产的贷款时,将会面临系统清算,以市场的liquidation discount(清算折扣)和用户的cToken进行清算,超额的借贷;降低用户和协议的风险; 任何EOA账户都可以发起清算;

close factor:超额借贷时,需要偿还的贷款因子;

Interest Rate Model

借贷需求越高,则利率越高,否则越低;

使用率: U·a = Borrow·sa / (Cash·a + Borrow·sa)

Borrow·sa:借出的贷款 Cash·a:流动池中的现金

借贷率 Borrowing Interest Rate·a = 2.5% + U·a * 20%

协议不通过流动性保证,只通过借贷利率来保证,在极端情况下,高额的借贷利率将会激励提供现金供应,同时抑制借贷需求;

协议实现

所有借贷的实现都是基于ERC20的cToken合约

CToken Contracts

用户提供的任何资产价格将会转换为基于ERC20的cToken;用户可以使用mint(uint amountUnderlying) ,通过现金资产到市场获取cToken,使用 cToken的redeem(uint amount)赎回操作,获取自己的现金资产;

汇率exchangeRate:

exchangeRate = (underlyingBalance +totalBorrowBalance·a − reserves·a)/cTokenSupply·a 随着市场借款金额的增加totalBorrowBalance·a, 汇率将会在底层资产underlyingBalance和cTokenSupply之间进行增加;

合约abi

- mint(uint256 amountUnderlying) :转移底层资产到市场,获取相应的cToken;

- redeem(uint256 amount)/redeemUnderlying(uint256 amountUnderlying):从市场赎回底层资产,并减少用户的cToken数量;

- borrow(uint amount) :从市场借出抵押物允许的底层资产,并更新账户借贷余额;

- repayBorrow(uint amount)/repayBorrowBehalf(address account, uint amount):还贷底层资产到时长,减少账户的借款金额;

- liquidate(address borrower, address collateralAsset, uint closeAmount):清算底层资产到市场,,减少账户的借款金额,转移借贷者相应的cToken到清算发起者;

Interest Rate Mechanics

利率随着借贷需求的变化而变化, Interest Rate Index将会管理基于时间历史的利率,每次计算利率,将会影响资产的供应,借贷,偿还,赎回和清算;

每次交易发生, Interest Rate Index将会更新Compound的每个间隔索引的利率;

区块利率: Index.a,n = Index.a,(n−1) *(1 + r *t)

市场借贷总额:

totalBorrowBalance.a,n = totalBorrowBalance.a,(n−1) *(1 + r *t)

借贷产生的利息reserves.a 将会作为储备金使用,具体计算如下:

reserves.a = reserves.a,(n−1)+ totalBorrowBalance.a,(n−1) *(r * t * reserveFactor)

reserveFactor:储备系数

Borrower Dynamics

随着利率的变化,用户的可借贷金额随之变化,同时以tuple <uint256 balance, uint256 interestIndex> 进行维护;

Borrowing

用户借贷将会检查用户的抵押物是否充足,另外放贷后,将会触发市场利率的更新;同时用户可以在任何适合偿还贷款;

Liquidation

当抵押品市场价值降低,或者用户的借贷超额,将会触发清算,清算者将会获取清算借贷额度相应的cToken;

Price Feeds

Compound协议将会代理委员会使用Price Oracle维护每个资产的汇率

Comptroller

Compound协议针对特定的资产默认不支持,只有白名单中的才支持, 用户可以使用管理功能supportMarket(address market,address interest rate model),添加 资产到市场,为了能够借出资产,资产必须从Price Oracle可以拉出对应有效价格;同时为了能够抵押,必须有一个有效的价格和抵押因子;

每个方法将会通过策略层Comptroller校验,Comptroller在用户的每个动作之前,将会校验抵押品和流动性

Governance

Compound将会先使用集中化的管理,控制利率的模型等,在将来将会交给社区和权益股东;管理员可以拥有一下权利:

- list新的cToken市场;

- 更新每个市场的利率模型;

- 更新Oracle地址;

- 从储备的cToken体现;

- 任命新的admin,比如社区控制的DAO;

Summary

- Compound提供了ETH资产的市场化流动;

- 每个市场的利率有供需关系决定,借出资产,利率上升,赎回资产,利率上升,激励额外的流动性;

- 用户可以在依赖于中心化组织的情况,从市场上获取收益;

- 用户可以使用从Compound中借出来的资产进行使用,售卖或者再借贷。

治理

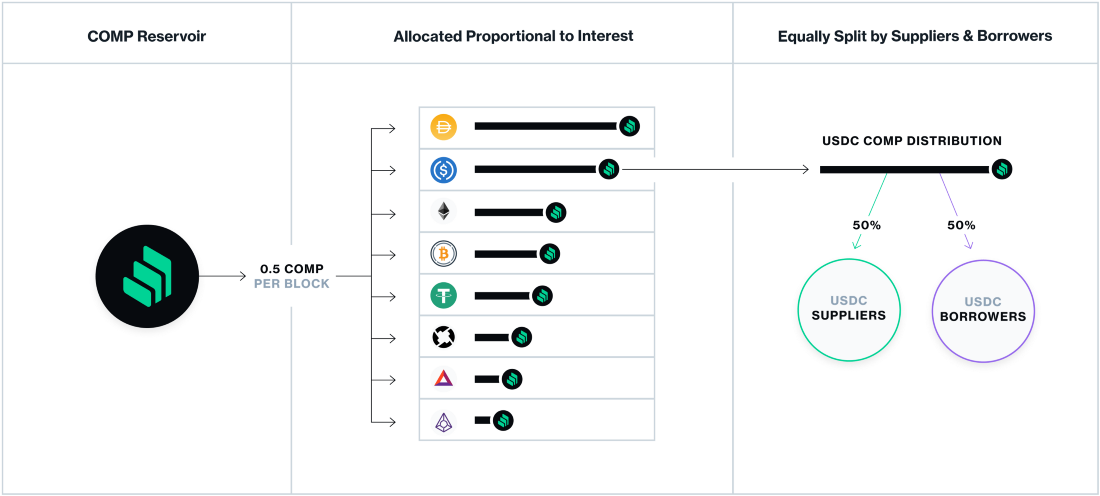

Compound 计划发行 1000 万个 COMP 治理代币,其中 42%(即 423 万个 COMP)分配给 Compound 用户;其余分配给投资人、开发团队和待定用途。 面向用户的 423 万个 COMP 将进行免费分发,只要大家使用 Compound 进行存款或借贷就能获得一定比例的 COMP,存贷金额越大,获得的 COMP 越多。

具体分配规则:

423 万个 COMP 被放置在「蓄水池」智能合约中,并且将以每个以太坊区块释放 0.5 个 COMP 的速度发行 (每天约 2880 个 COMP),这也就意味着需要 4 年的时间才会全部分发完; COMP 将被分配至 Compound 的每个借贷市场中(ETH、USDC、DAI 等),以各市场的利息确定配比,这也就意味着分配比例会随时变化; 在每个市场中,50% 的 COMP 会分配给存款人,50% 的 COMP 分配给借款人,用户可以根据自己资产在所在市场内的占比获得相应比例的 COMP

Compound体验

进入app,可以看到市场资产的供应和借贷情况

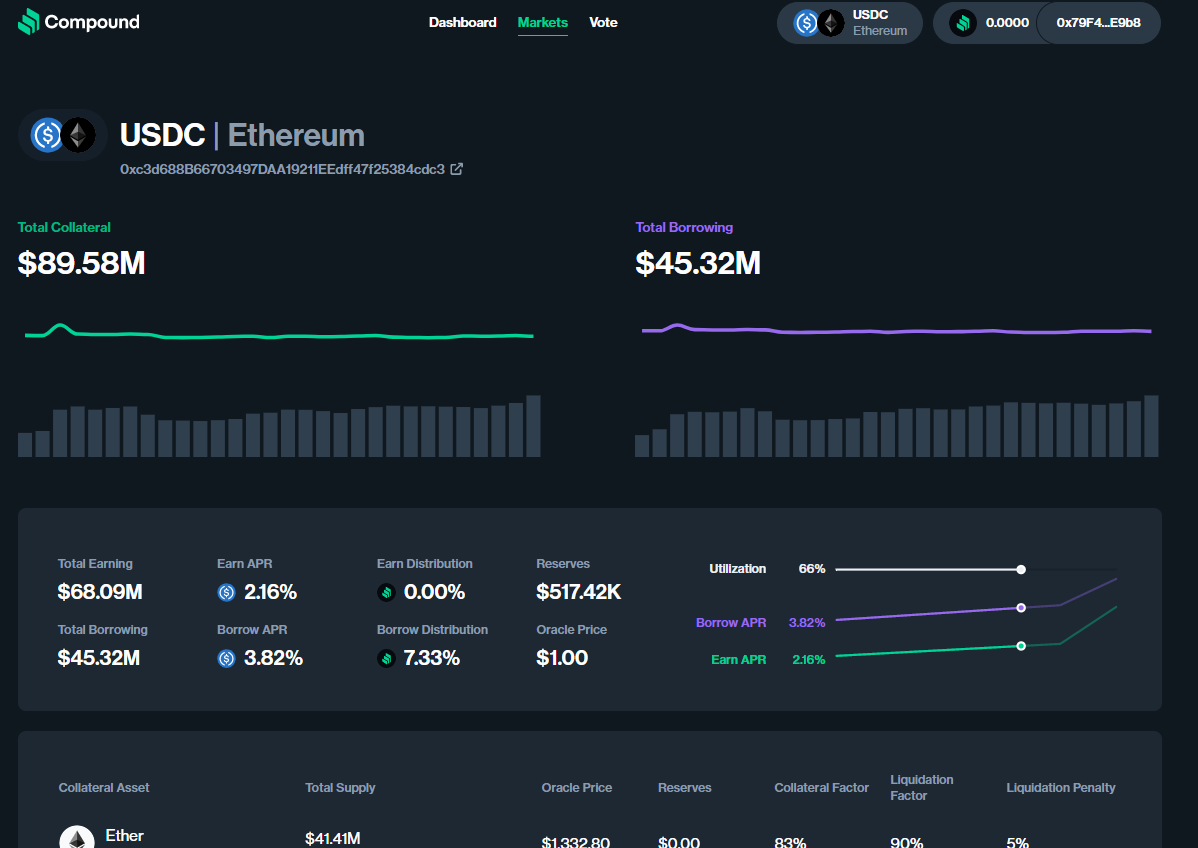

我们选择以USDC作为底层资产的借贷市场,抵押和借贷情况

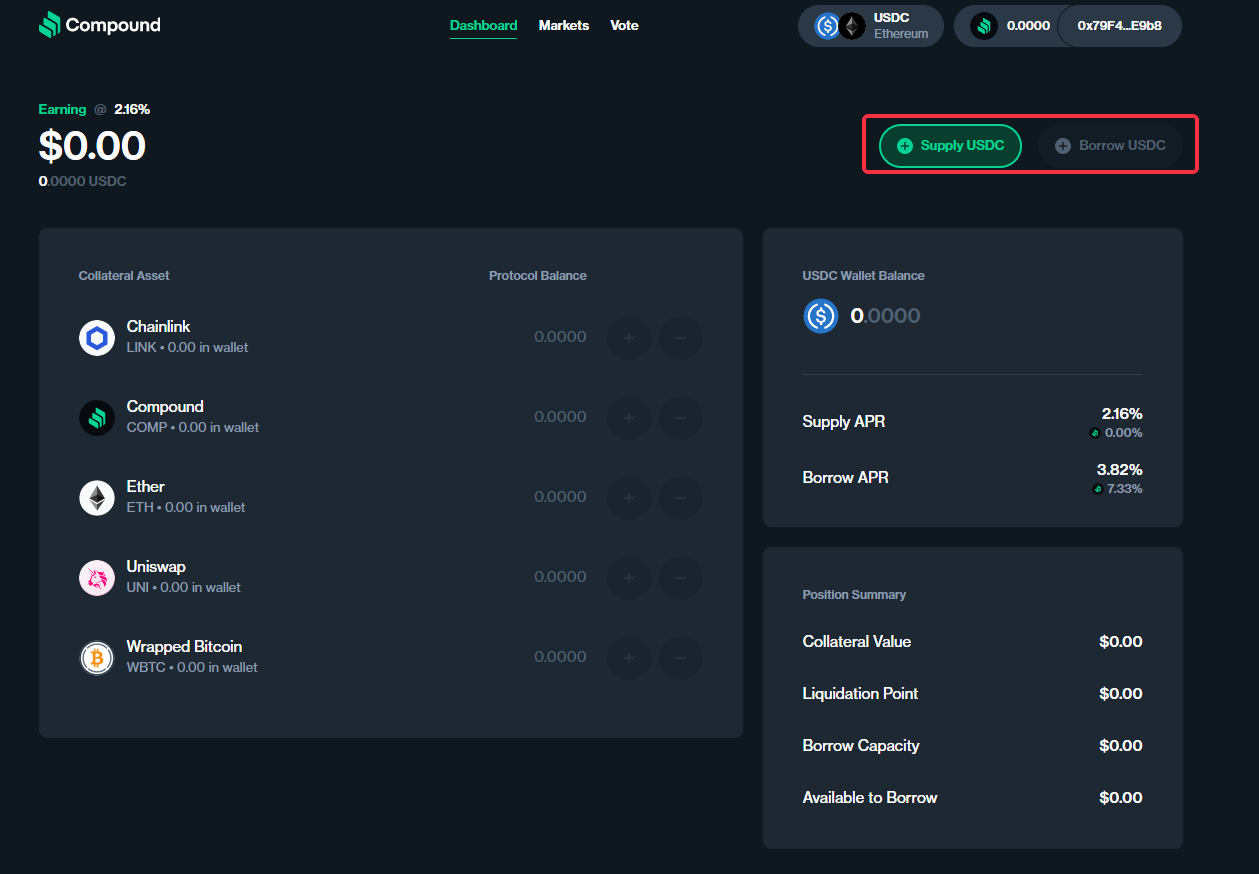

同时可以进行相应的供应或者借贷操作

合约

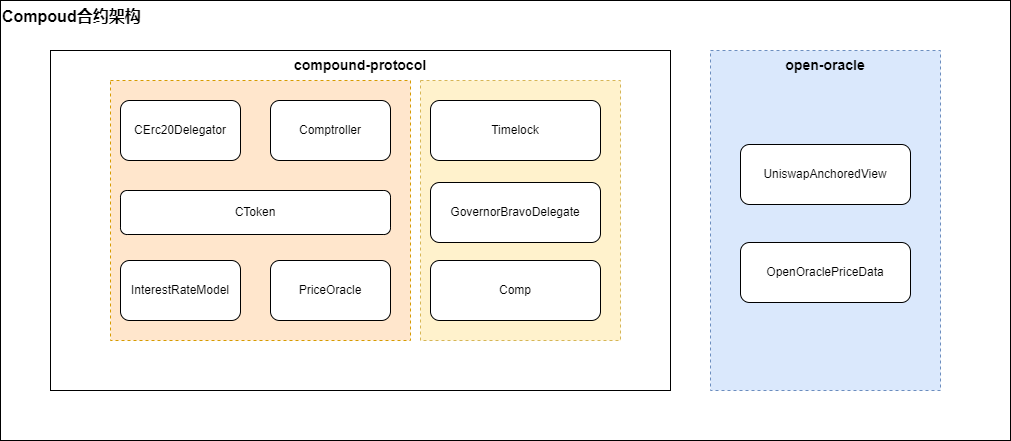

Compound整体包括2大部分协议合约和开放Oracle;协议合约包括借贷合约和社区治理合约。

借贷合约

- InterestRateModel(利率模型):提供借贷率和供应率的计算;具体有WhitePaperInterestRateModel,JumpRateModelV2,DAIInterestRateModelV3利率模型;

- CToken:提供挖取、借贷,偿还,赎回,清算等核心操作, 每个核心操作发生时,都会重新计算利率;计算利率时,并借贷产生的利率会算到新的借贷总额和储备新上; 清算时,会将借贷的抵押资产,扣押一部分给清算者,一部分作为新的储备金,同时CToken总供应量减少抵押扣留的Token数量。除核心操作之外,提供利率模型的设置, 管理变更, 控制器设置,储备因子的设置,管理员增加减少现金储备等管理操作;

- CEther:ETH的CToken

- CErc20:EIP20的CToken

- CErc20Delegator:CErc20代理合约,通过delegateCall,调用底层CErc20合约实现implementation;

- PriceOracle(价格预言机):提供资产价格的查询;SimplePriceOracle,UniswapAnchoredView;

- Comptroller:提供mint,借贷,偿还,清算,扣押相关检查操作及治理代币的Comp分配和claim(转给用户Comp),同时提供用户的市场准入和退出,核心操作的紧急暂停,监管者和管理员可以暂停,恢复只能是管理员;在mint和借贷及偿还操作时会根据当前的供应和借贷飞轮索引,分配相应的COMP。扣押会根据抵押资产的供应索引,给借贷者和清算者分配COMP;

治理合约

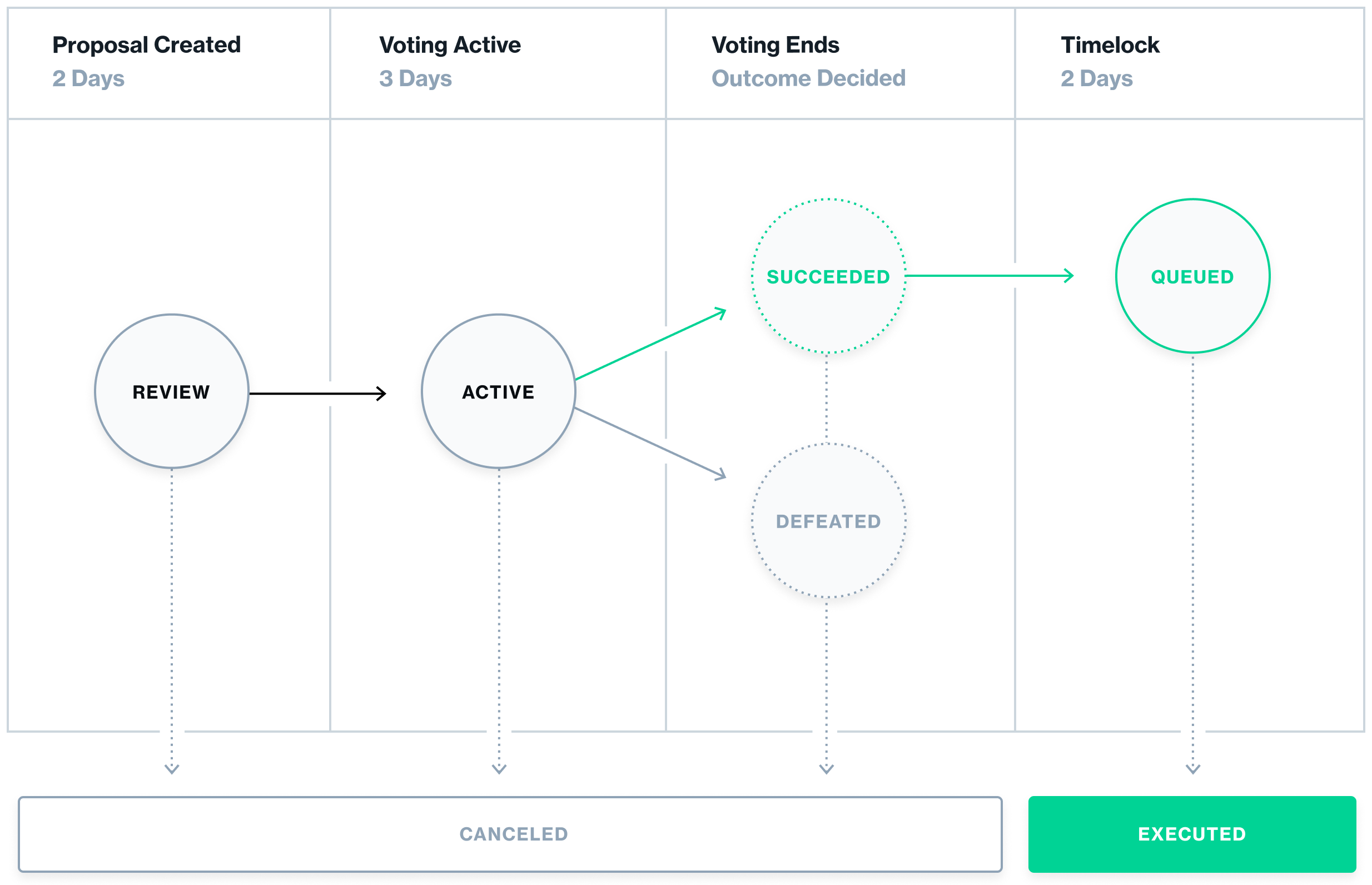

Compound有2个版本的治理合约,分别是Alpha和Bravo。治理合约和时间锁timelock配合使用,以提升治理的安全性。治理代币是Comp,用户持有Comp代币即拥有投票权,也可以将投票权委托给别人。

- Comp(治理代币):类ERC20投票代币,并提供授权委托投票操作;

- GovernorBravoDelegate:提供发起提案,投票等提案治理核心操作;

- Timelock:治理提案时间锁,管理投票成功的提案,提供添加提案到队列,取消,执行提案核心操作;

整个提案治理模型如下:

提案成功后将会,添加到Timelock的提案队列中,在eta时间到达时,并且未到eta+14d时,才可以执行提案,使用Timelock主要是项目方放弃控制权为社区提供更多保障。

open-oracle

在open-oracle仓库,提供了基于UniswapV2的价格预言机:

- OpenOraclePriceData:维护各种代币价格;

- UniswapAnchoredView:提供基于UniswapV2的价格抓取等操作;

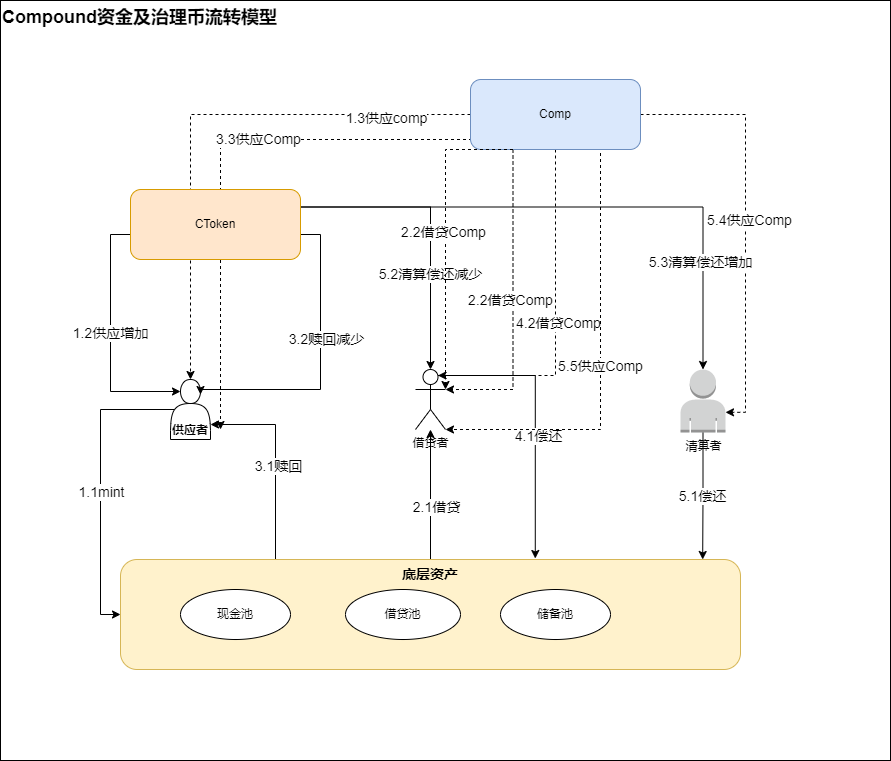

Compound借贷资金及治理代币流转模型

底层资产:现金池,借贷池,储备池;

CToken:借贷市场;

COMP:治理;

借贷核心操作:

- 挖取:用户供应底层资产,获取CToken,增加供应量,转给底层资产给CToken合约,获取供应相应的COMP;

- 借贷:使用用户抵押资产,获取资产资产贷款,从CToken合约转给借贷者,获取借贷相应的COMP;

- 赎回:使用CToken赎回对应的底层资产,减少CToken供应量,转换底层资产给赎回者;

- 偿还:从偿还者,转账底层资产到CToken合约,获取借贷相应的COMP;

- 清算:首先给借贷者偿还贷款,从清算者,转账底层资产到CToken合约,转移借贷者相应的CToken给用户,并扣押借贷一部分的底层资产作为储备金,减少相应的CToken供应量,清算者,借贷者获取相应供应COMP;

总结

Compound基于ERC20的cToken为用户提供的去中心化的借贷及存款,主要包括提供资产,借贷,偿还,赎回,清算关键操作。

提供者提供资金,将会放入资产总池,同时会获得相应的ERC20 cToken;cToken可以作为收益的分配和提供者的体现依据;

用户借贷将会检查用户的抵押物是否充足,另外放贷后,将会触发市场利率的更新;同时用户可以在任何适合偿还贷款;

随着利率的变化,用户的可借贷金额随之变化,同时以tuple <uint256 balance, uint256 interestIndex> 进行维护;

当抵押品市场价值降低,或者用户的借贷超额,将会触发清算,清算者将会以市场的liquidation discount(清算折扣)进行清算,获取清算借贷额度相应的cToken; 以降低用户和协议的风险,任何EOA账户都可以发起清算;

Compound协议针对特定的资产默认不支持,只有白名单中的才支持, 用户可以使用管理功能supportMarket(address market,address interest rate model),添加 资产到市场,为了能够借出资产,资产必须从Price Oracle可以拉出对应有效价格;同时为了能够抵押,必须有一个有效的价格和抵押因子;

Compound的作用及关键特性、机制:

- Compound提供了ETH资产的市场化流动;

- 每个市场的利率有供需关系决定,借出资产,利率上升,赎回资产,利率上升,激励额外的流动性;

- 用户可以在依赖于中心化组织的情况,从市场上获取收益;

- 用户可以使用从Compound中借出来的资产进行使用,售卖或者再借贷。

Compound III 最核心的改动在于放弃了其首创的「全池风险模型」(pooled-risk model),改为根据基础资产的不同将各个资产池隔离开来。这里的「基础资产」是一个相对于「抵押资产」的概念,与旧版本(Compound v2)不同,Compound III 在新的协议中对这两个概念做了很清楚的划分。

具体来说,在 Compound v2 之中,由于协议允许用户自由存入(抵押)或借出所有已支持的资产,因此这些资产既可被视为「基础资产」,也可以被视为「抵押资产」。如下图所示,以太坊主网上的 Compound v2 现已支持 ETH、COMP、USDC、USDT 、DAI 等 17 种资产,用户可以在这 17 种资产内自由选择存入(抵押)某种代币,再自由借出另一种代币,具体借出哪种代币不受限制,甚至还可以将借出的代币再抵押一遍去借出其他代币……总而言之,这些不同的资产池在借贷规则内是打通的。

整体来看,Compound III 几乎是对整个协议的运转机制做了一次再设计。Leshner 称新版本更强调安全性、资本效率和用户体验。前两点其实非常清晰,Compound III 的资产池隔离模型有效阻隔了系统性风险的蔓延,同时独立设置各池参数的新机制也赋予了协议更灵活、更高效的资产利用可能性,至于用户体验这一点,操作层面 Compound III 其实并没有太大改变,熟悉 DeFi 借贷的用户基本看一眼就能上手。

Compound有2个版本的治理合约,分别是Alpha和Bravo。治理合约和时间锁timelock配合使用,以提升治理的安全性。治理代币是Comp,用户持有Comp代币即拥有投票权,也可以将投票权委托给别人。

附

compound

compound-protocol

Compound Whitepaper

CompoundProtocol

DeFi 中的借贷及 Aave、Compound 的比较

DeFi借贷平台两大龙头项目Compound和AAVE全面解析

【DeFi技术解析】去中心化算法银行Compound技术解析之概述篇

【DeFi技术解析】去中心化算法银行Compound技术解析之利率模型篇

【DeFi 的世界】Compound 完全解析-利率模型篇

详解 Compound 运作原理

什么是DeFi 中的Compound Finance?

Compound应用架构

剖析DeFi借贷产品之Compound:概述篇

剖析DeFi借贷产品之Compound:合约篇

剖析DeFi借贷产品之Compound:Subgraph篇

剖析DeFi借贷产品之Compound:清算篇

剖析DeFi借贷产品之Compound:延伸篇

Compound III 上线,有哪些升级和改动?

如何使用Compound领取COMP币?免费领取COMP币

如何免费领取 Compound 治理代币:COMP

Expanding Compound Governance

Compound学习——DAO治理

Compound governance