以太坊的黑丝袜UniswapV3

write by Ravitn, 2022-10-10 23:37引言

Uniswap协议是一个用来在以太坊区块链上交易加密货币(ERC-20代币)的点对合约系统。这个协议通过一个持久化、不可更改的智能合约集合来实现,旨在优先考虑抗审查性、安全性、自我监管, 以及在没有任何可能有选择地限制访问的可信中介的情况下运行。简单点说就是通过智能合约实现了一个去中心化的ERC-20代币的自动交易系统。V2版本基于恒定乘积公式的自动做市商(AMM)交易机制, 由于v2所有的交易pair全部放在一个交易池中进行管理,不便于精细化的流动性管理,同时基于恒定乘积公式的自动做市商(AMM)交易机制存在资金利用效率低的问题,uniswap团队,2020年5月推出 v2之后的一年后,推出的v3,提供集中流动性机制,提供资金的利用效率,同时增强的oralce,用户不用根据历史区块的价格信息自己计算价格,使用合约的oracle功能,就可以获取基于TWAP的几何算法(v2为算术平均数)价格,今天我们一起来看一下v3新特性及相应合约功能架构。

目录

新特性

- 集中流动性:集中流动性提高资金的利用效率,提高流程,避免类似V2资金池中的交易对,出现极端的情况,导致池流动性见底; 指定报价区间,及区间步长;流动性提供者可以提供一个武断的价格区间;

- 灵活的费用:0.05%, 0.30%, and 1%. 流动池创建者,可以指定费用,同时UNI governance可以添加其他的费用到费用集;

- Improved Price Oracle:提供用户查询最近价格,不依赖与TWAP( time-weighted average price (TWAP))的checkpoint值;

- Liquidity Oracle:提供基于时间的平均流动性预言机合约;

架构变更

- 多流动池模式,每个交易对可以一个池,也可以多个交易对多个池;V2所有的交易对都在一个池;

- 交易token不在单单支持ERC20, 拓展至非同质化token; 在Uniswap periphery创建交易池,可以对ERC20进行包装;

- governance:每个池有一个owner,可以支持tick space,同时可以设置没有个tick的fee,一旦设置不可改变;

- price oracle升级;

ORACLE UPGRADES

v2用户如果需要计算某个period的TWAP,需要追踪从period开始到结束的checkpoint,V3中不在需要追踪检查点, 可以获取最近period的TWAP,V3会log这些price的checkpoint,允许用户计算TWAP算术平均值;

Oracle Observations:在v2只会保存最近区块的价格检查点,用户需要机制拉取以前区块的价格点进行统计。v3中,所有的价格点将会保存一个环形价格检查点中, ,环形中最大可以容纳65,536 checkpoints,当新的检查点产生时,环形中的检查点没有slot,则老的slot的将会被覆盖;

Geometric Mean Price Oracle:V2中,交易对的token是单独跟踪的,没有关联性,V3将会根据交易对的在tick中随时间的token price ratio,计算相应的TWAP;

Liquidity Orace:v3同时每个区块基于秒级的seconds-weighted accumulator, 用于分配流动性奖励;

uniswap体验

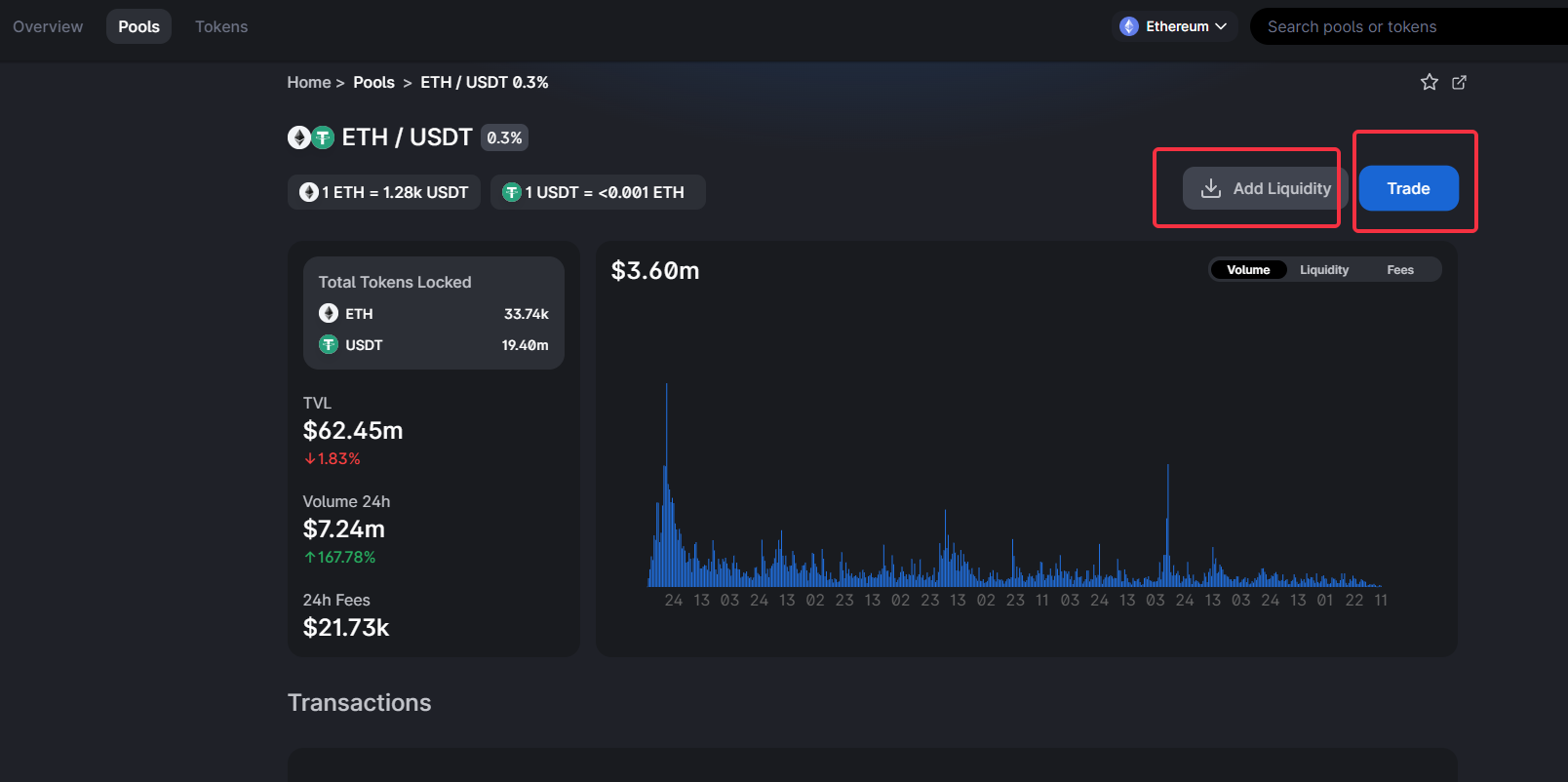

交易池,我们以ETH和USDT为例,进入交易池界面

点击添加流动性,将会跳到添加流动性页面,点击交易进入swap操作界面

-

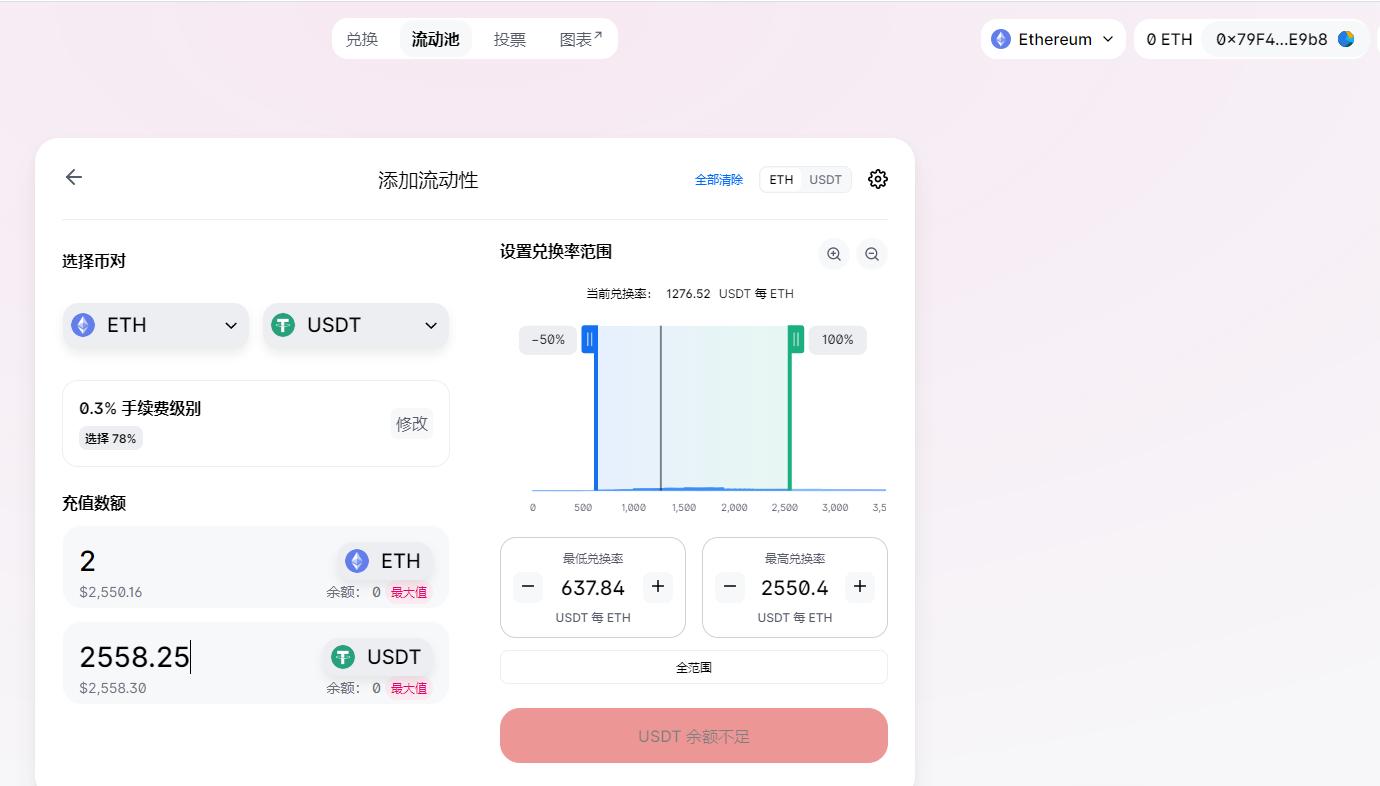

添加流动性

选择交易池关联token, 我们选择为eth和swap,并选择流动性价格区间(兑换率)

选择交易池关联token, 我们选择为eth和swap,并选择流动性价格区间(兑换率) -

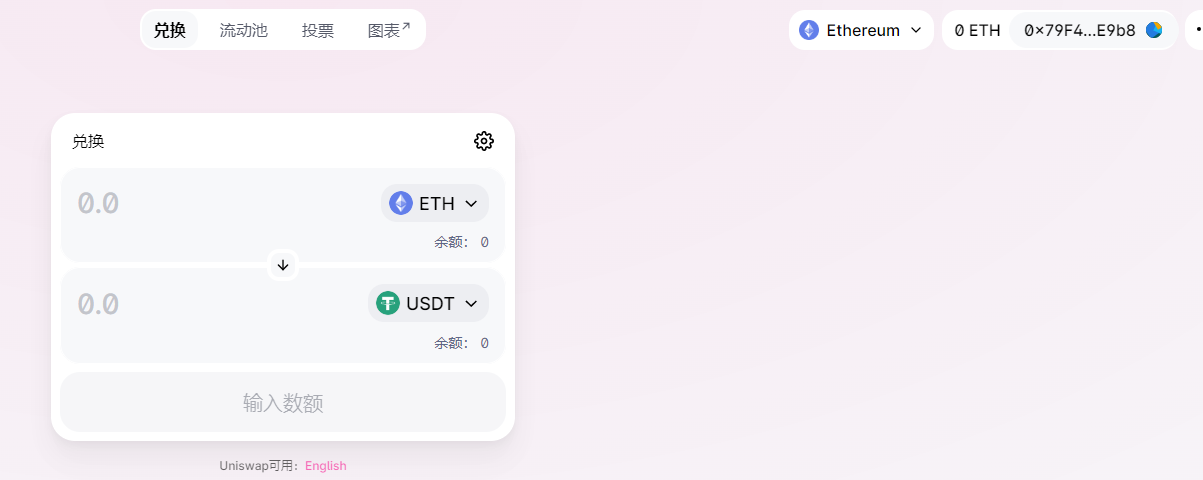

交易操作(swap)

输入给定的eth,根据当前交易池价格swap出相应的USDT。兑换时,前端将会拉取当前交易池的最优交易价格(oracle的TWAP),进行swap操作。

输入给定的eth,根据当前交易池价格swap出相应的USDT。兑换时,前端将会拉取当前交易池的最优交易价格(oracle的TWAP),进行swap操作。 -

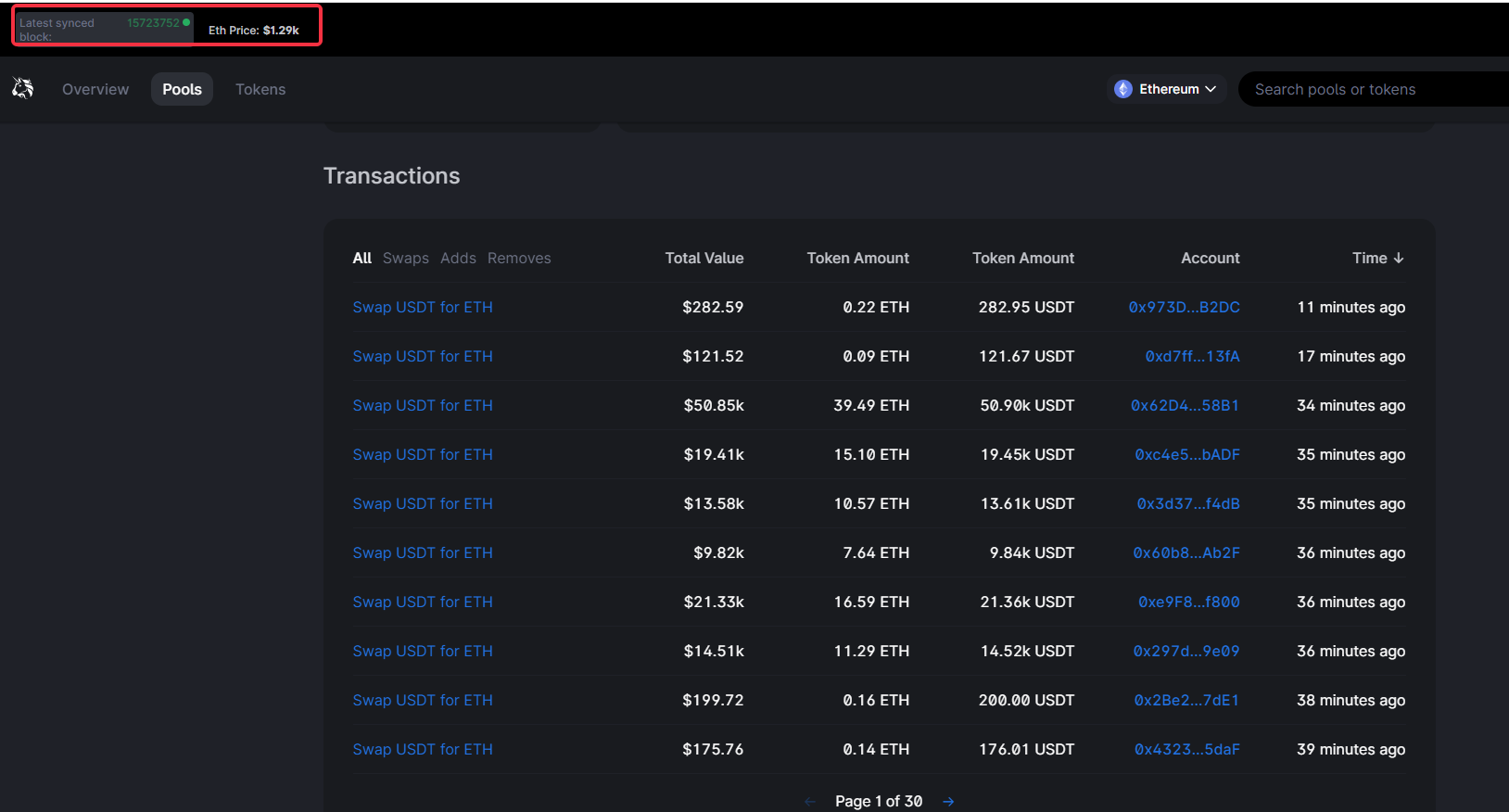

交易列表

集中流动性实现

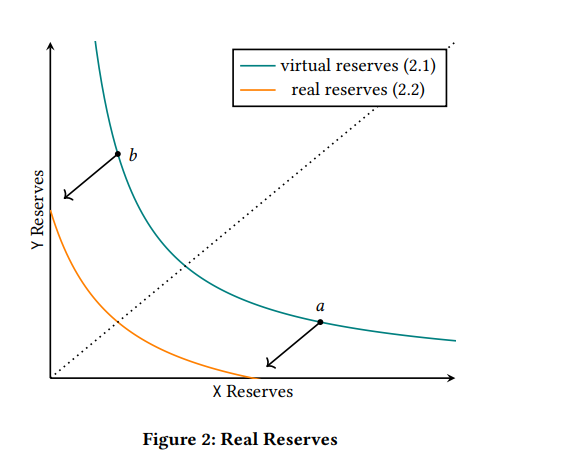

我们先来看一下v2的AMM DEX曲线,为下图中的绿色部分。

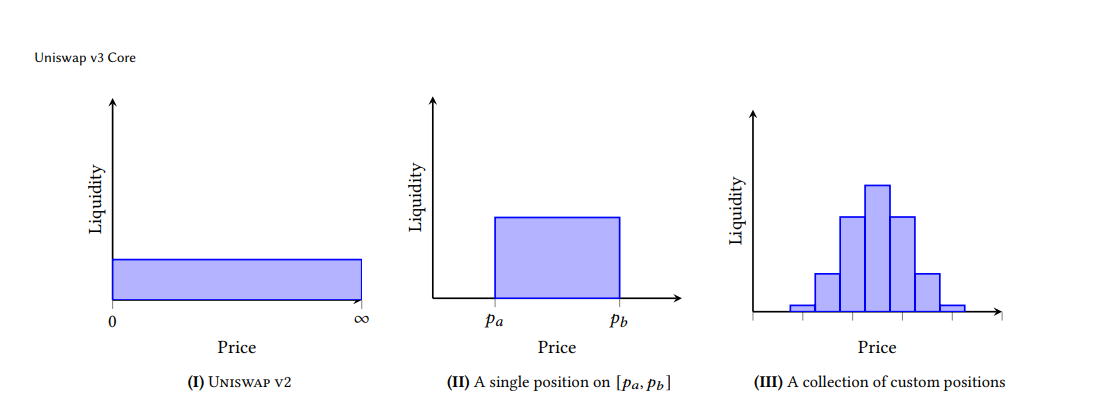

在uniswap v2,流动性价格可以无限大,当价格趋向于曲线两端的无穷大是,流动性将会减少,没有人愿意使用超过的价格,swap出token,这将导致这个 交易池的资金利用率不高,为了改善这种情况,v3,将允许用户添加给定价格区间的流动性,如上图中的黄线部分。这样整个交易池的流动流动性分布将会 如图:

提供不同深度的流动性,提供资金的利用效率;用户自己可以任意价格区间的流动性,将会存在精度问题:

价格精度问题 因为用户可以在任意 [P0,P1] 价格区间内提供流动性,Uniswap v3 需要保存每一个用户提供流动性的边界价格,即 P0 和 P1。这样就引入了一个新的问题,假设两个用户提供的流动性价格下限分别是 5.00000001 和 5.00000002,那么 Uniswap 需要标记价格为 5.00000001 和 5.00000002 的对应的流动性大小。同时当交易发生时,需要将 [5.00000001,5.00000002] 作为一个单独的价格区间进行计算。这样会导致:

几乎很难有两个流动性设置相同的价格边界,这样会导致消耗大量合约存储空间保存这些状态, 当进行交易计算时,价格变化被切分成很多个小的范围区间,需要逐一分段进行计算,这会消耗大量的 gas,并且如果范围的价差太小,可能会引发计算精度的问题, Uniswap v3 解决这个问题的方式是,将 [Pmin,Pmax] 这一段连续的价格范围为,分割成有限个离散的价格点。每一个价格对应一个 tick,用户在设置流动性的价格区间时,只能选择这些离散的价格点中的某一个作为流动性的边界价格。

Uniswap v3 采用了等比数列的形式确定价格数列,公比为 1.0001。即下一个价格点为当前价格点的 100.01%;如此一来 Uniswap v3 可以提供比较细粒度的价格选择范围(每个可选价格之间的差值为 0.01%),同时又可以将计算的复杂度控制在一定范围内。

v3核心思路

- 将流动池的tick化,每个tick粒度,默认为0.01;pool将会追踪没有tick的每秒的sqrt价格;在初始化时,tick没有暂用的情况下,可以初始化;

- pool初始化时,会设置tickSpacing,只有tickSpacing允许的范围内,才能添加到pool中,比如如果tickSpacing设为2,则(…-4, -2, 0, 2, 4…)形式的tick才可以初始化,用户添加流动性, 只能添加tick规则允许的价格区间;

- 为了确保正确数量的流动性的加入和退出,pool合约将会追踪pool的全局状态,每个tick及每个位置的状态;

Global State

| Type | Variable Name | Notation |

|---|---|---|

| uint128 | liquidity | 𝐿 |

| uint160 | sqrtPriceX96 | sqrt(𝑃) |

| int24 | tick | 𝑖𝑐 |

| uint256 | feeGrowthGlobal0X128 | 𝑓𝑔,0 |

| uint256 | feeGrowthGlobal1X128 | 𝑓𝑔,1 |

| uint128 | protocolFees.token0 | 𝑓𝑝,0 |

| uint128 | protocolFees.token1 | 𝑓𝑝,1 |

pair(token x, token y) :

L=sqrt(xy);

sqrt(p)=sqrt(y/x);

x=L/sqrt(p);

y=L/sqrt(p);

tick(ic)= log(sqrt[basePrice]^sqrt[p]);

我们使用L和sqrt(p)跟踪流动性,主要是因为在每个tick,任何时间swap的产生,将会导致sqrt(p)的变动;

[𝑓𝑔,0/𝑓𝑔,1]为swap的全局token0, token1费用, 收费时,以(0.0001%)为基点进行收费;

[𝑓𝑝,0/𝑓𝑝,1]为协议token0, token1费用,具体到交易池;

Tick-Indexed State

| Type | Variable Name | Notation |

|---|---|---|

| int128 | liquidityNet | Δ𝐿 |

| uint128 | liquidityGross | 𝐿𝑔 |

| uint256 | feeGrowthOutside0X128 | 𝑓𝑜,0 |

| uint256 | feeGrowthOutside1X128 | 𝑓𝑜,1 |

| uint256 | secondsOutside | 𝑠𝑜 |

| uint256 | tickCumulativeOutside | 𝑖𝑜 |

| uint256 | secondsPerLiquidityOutsideX128 | 𝑠𝑙o |

liquidityNet(Δ𝐿):每个tick内的流动性; liquidityGross(𝐿𝑔):用于判断当流动性不在给定的范围内时,是否需要更新ticks bitMap; [𝑓𝑜,0/𝑓𝑜,1]:用于追踪token0, token1在给你定范围外的fee; secondsOutside, tickCumulativeOutside,secondsPerLiquidityOutsideX128:用于计算合约外部的更细粒度的收益;

Position-Indexed State

| Type | Variable Name | Notation |

|---|---|---|

| uint128 | liquidity | 𝑙 |

| uint256 | feeGrowthInside0LastX128 | 𝑓𝑟,0 (𝑡0) |

| uint256 | feeGrowthInside1LastX128 | 𝑓𝑟,1 (𝑡0) |

liquidity (𝑙): 用于表示上次位置点的虚拟流动性; [𝑓𝑟,0 (𝑡0) / 𝑓𝑟,1 (𝑡0)]:用于计算token0, token1的uncollected fees;

解决集中流动性,涉及每个tick内的交易fee,已经跨tick的交易费用,比如可能大于tick的上限,也可能小于tick的下限,或者不在整个tick的bit map范围之内,需要计算相应的费用; 针对虚拟流动性,有些流动性不能反映从合约创建时的fee,我们称为uncollected fees, 我们通过Position-Indexed State可以计算相应的uncollected fees。

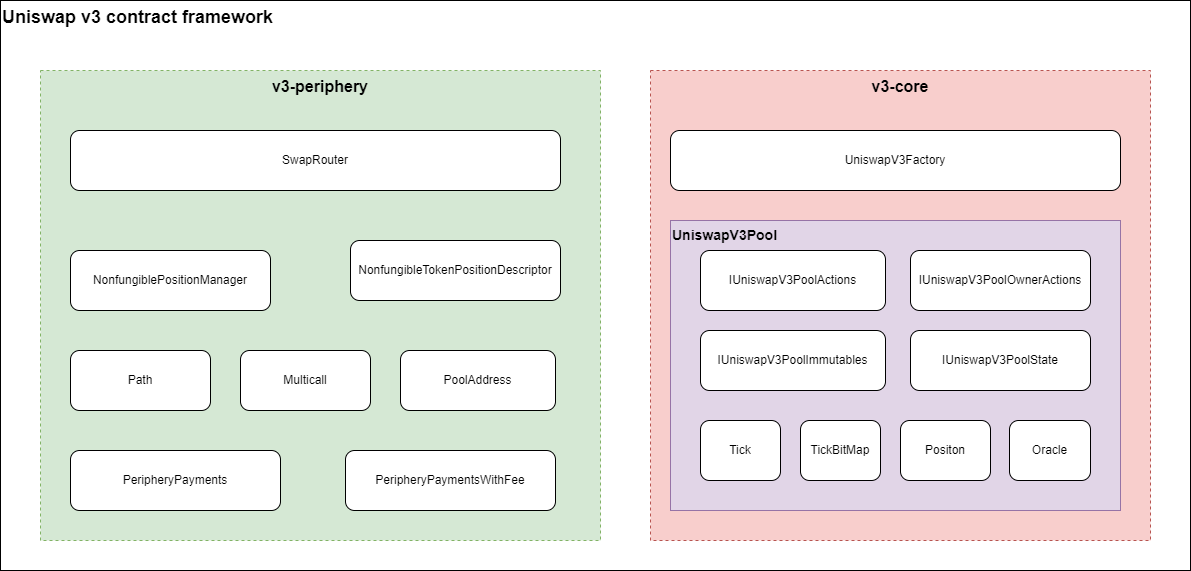

v3合约架构

v3合约作最重要的两个模块交易池核心v3-core和外围的swap路由模块v3-periphery

v3-core

提供交易池的创建,交易相关的核心操作,比如添加流动mint,swap操作等,管理价格tick map,用户的位置信息,交易池状态,及oralce, 主要有以下几个合约:

- IUniswapV3PoolImmutables:交易池常量,比如:工厂地址、交易pair, token0,token1的地址,及tickspacing和每个池的最大流动性;

- IUniswapV3PoolState:用户记录交易池的状态,比如tick的费用信息,以及tick的oracle追踪信息(observations);

- IUniswapV3PoolActions:主要用于初始化交易池,提供与交易核心操作,比如mint,burn,swap,flash等操作以及记录交易池快照信息increaseObservationCardinalityNext;

- IUniswapV3PoolOwnerActions:提供设置交易协议费用和收集协议费用

- IUniswapV3Factory:创建交易池(交易池token pair,及tick交易费用);

- UniswapV3Pool:提供mint,burn,swap,flash,及collect(销毁流动性之后提取自己资产及fee收益)等核心实现,另外还有oralce的观察点记录; Oracle提供的价格信息,可以体用第三方DEX,进行清算;

UniswapV3Pool维护者交易者池的状态Slot0, 当前流动性,token0和token1的当前累计费用,tick信息,tick bitMap信息,用户流动性位置信息,及oralce观察点信息;

- 交易者池的状态Slot0:主要有当前价格sqrt(x*y),tick,最近观察点索引,当前存储观察点数量,下次需要存储的观察点索引,协议费用以及交易池是否锁住;

- tick信息: 维护每个tick的信息,主要有当前tick流动性,流动性网格数量,tick范围外的token0和token1的fee,相对于当前tick外的每个流动性单元运行时间seconds,当前tick外的花费总时间seconds;

- tick bitMap信息:每个tick的状态等信息;

- 用户流动性位置信息:用户在tick上线限之间的流动,token0和token1收益, 及流动性fee

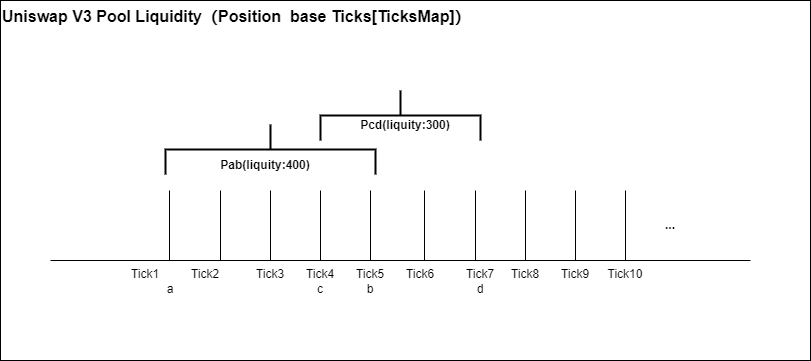

每个交易池根据token0和token1的地址及交易费fee来创建,相同token0和token1,fee不同的,则会重建一个新的交易池;在同一个交易池,不同的用户可以添加自己的流动性价格区间位置,每个交易池 会将所有的用户位置价格区间分别以tick进行分割,交易池的流动所有的ticks使用TickBitMap进行管理;用户swap时将会根据用户的限制价格和交易池slot0状态价格,从交易池的TickBitMap中筛选出最优的tick的流动区间进行swap,如果tick的流动性区间属于某个用户,则将交易费直接给相应的用户,否则将费用平均分配给覆盖tick的位置的用户(???),并更新用户的位置费用信息。

如上图所示在同一个交易池内,用户A添加价格区间位置流动性Pab,流动性为400;用户B添加添加价格区间位置流动性Pcd,流动性为300; 在tick1到tick4(Pa-Pc)区间流动为用户A添加的流动性为400,在tick4到tick5(Pc-Pb)区间流动性为用户A,用户B流动性的叠加为700,在tick5-tick7(Pb-Pd)区间流动性为用户B提供的流动性为300;

v3-periphery

提供swap相关的路由操作,并在没有swap相应的基于用户位置信息的NFT,如果mint操作的交易池不存在,则创建相应的交易池;主要有几个合约

- NonfungiblePositionManager:非同质位置管理器,提供流动mint,增加,减少操作,以及收益费用的收集;在mint流动性时,同时会创建基于位置的NFT;

- NonfungibleTokenPositionDescriptor:提供生成位置NFT描述URL;

- SwapRouter: swap操作:根据输入token,swap出尽可能大的另一个token;swap评估操作:根据输入的token数量,需要输入的最小另外一个token的数量,并支付相应的费用到收费账户;

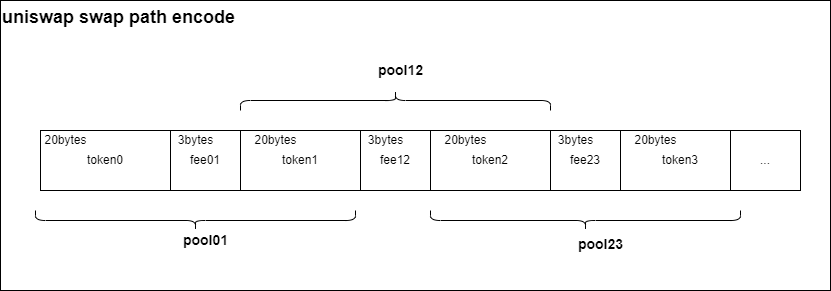

针对用户swap的tokenIn和tokenOut交易池不存在时,uniswap前端将会生成相应的路径,委托给SwapRouter进行swap操作; 多路径的的情况编码为:token0+fee01+token1+fee12+token2+fee23+token3+fee34+token4+…, 这种是针对swap是如果没有对应的交易对pair,则从不同的 交易池进行swap, 比如使用token0,想swap token3,整个swap的路径为(token0+fee01+token1,token1+fee12+token2,token2+fee23+token3),使用token0从 pool01中swap出token1,使用swap出的token1从pool12中swap出token2, 使用swap出的token2从pool23中swap出token3; 具体路径编码如下:

- V3Migrator: 从V2流动性,迁移到V3,可以指定迁移流动性百分比,没有迁移的将会退回给;

合约工具库

- Path:交易池路径工具,路径实际编码为token0地址+fee+token1地址 ;

- PoolAddress:交易池地址工具,根据交易池key,包含token0地址,token1地址,fee,生成交易池地址;

- PeripheryPaymentsWithFee:提供带续费费用的支付,支持eth和token;

- PeripheryPayments:提供支付操作,支持eth和token;

- Multicall:批量调用代理合约;

总结

uniswapV3主要是解决uniswapV2基于常量的AMM极端情况下的流动性不足的问题,提出基于tick的集中流程性,同时加入的交易池的概念;v2中所有的交易对在一个池中,v3可以自己使用交易pair,创建交易池池,自己设置交易费用,及流动性tick区间;并改善的oracle,用户不用自己 计算基于TWAP( time-weighted average price (TWAP)),使用合约获取最近的period的TWAP,并允许用户计算TWAP算术平均值;

解决集中流动性,涉及每个tick内的交易fee,已经跨tick的交易费用,比如可能大于tick的上限,也可能小于tick的下限,或者不在整个tick的bit map范围之内,需要计算相应的费用。 V3通过 Global State和Tick-Indexed State来解决这些问题;

针对虚拟流动性,有些流动性不能反映从合约创建时的fee,我们称为uncollected fees, V3通过Position-Indexed State可以计算相应的uncollected fees。

v3-core提供交易池的创建,交易相关的核心操作,比如添加流动mint,swap操作等,管理价格tick map,用户的位置信息,交易池状态,及oralce;

v3-periphery提供swap相关的路由操作,并在没有swap相应的基于用户位置信息的NFT,如果mint操作的交易池不存在,则创建相应的交易池。 UniswapV3Pool维护者交易者池的状态Slot0, 当前流动性,token0和token1的当前累计费用,tick信息,tick bitMap信息,用户流动性位置信息,及oralce观察点信息;

- 交易者池的状态Slot0:主要有当前价格sqrt(x*y),tick,最近观察点索引,当前存储观察点数量,下次需要存储的观察点索引,协议费用以及交易池是否锁住;

- tick信息: 维护每个tick的信息,主要有当前tick流动性,流动性网格数量,tick范围外的token0和token1的fee,相对于当前tick外的每个流动性单元运行时间seconds,当前tick外的花费总时间seconds;

- tick bitMap信息:每个tick的状态等信息;

- 用户流动性位置信息:用户在tick上线限之间的流动,token0和token1收益, 及流动性fee

每个交易池根据token0和token1的地址及交易费fee来创建,相同token0和token1,fee不同的,则会重建一个新的交易池;在同一个交易池,不同的用户可以添加自己的流动性价格区间位置,每个交易池 会将所有的用户位置价格区间分别以tick进行分割,交易池的流动所有的ticks使用TickBitMap进行管理;用户swap时将会用户的限制价格和交易池slot0状态价格,从交易池的TickBitMap中筛选出最优的tick的流动区间进行swap,如果tick的流动性区间属于某个用户,则将交易费直接给相应的用户,否则将费用平均分配给覆盖tick的位置的用户(???),并更新用户的位置费用信息。

针对用户swap的tokenIn和tokenOut交易池不存在时,uniswap前端将会生成相应的路径,委托给SwapRouter进行swap操作;

多路径的的情况编码为:token0+fee01+token1+fee12+token2+fee23+token3+fee34+token4+…, 这种是针对swap是如果没有对应的交易池,则从不同的 交易池进行swap, 比如使用token0,想swap token3,整个swap的路径为(token0+fee01+token1,token1+fee12+token2,token2+fee23+token3),使用token0从 pool01中swap出token1,使用swap出的token1从pool12中swap出token2, 使用swap出的token2从pool23中swap出token3;

附

uniswap pools

Uniswap v2-core

Uniswap v2-periphery

Uniswap lib

一文看懂Uniswap和Sushiswap

Uniswap深度科普

去中心化交易所:Uniswap v2白皮书中文版

Uniswap v3 设计详解

Uniswap V3 到底是什么鬼?一文带你了解V3新特性

Uniswap v3 详解(一):设计原理

uniswap - V3源代码导读

Uniswap V3 白皮书

uniswap-v3 blog

jit-liquidity

graphical-guide-for-understanding-uniswap

什么是DeFi中的闪电贷?